Какво е гратисен период на кредитна карта? Как да използваме правилно кредитна карта с гратисен период? Какво е 55 дни преференциален заем

Под кредит за 50 или 55 дниРазбираме гратисния период, за който по-рано писахме в материала „?“.

Изглежда, какви разлики може да има в гратисния период в различните банки? Платете с кредитна карта в търговска верига, теглете пари в брой от нея - и върнете кредита до 50 дни без лихва и комисиона!

Но не всичко е толкова просто - и всяка банка има свои собствени тайни и клопки безлихвен заем за 50 - 55 дни. Нека да разгледаме тези характеристики, като използваме конкретни примери за няколко от най-известните банки в Русия.

Банка Уралсиб

Гратисният период за картата в тази банка предвижда плащане на стоки с помощта на картата за един месец и пълно погасяване на заема без лихва до края на следващия. „Краят“ на следващия месец се счита за последен работен ден.

Да приемем, че на 20 януари сте направили няколко покупки в търговска верига с помощта на кредитна карта на стойност 10 000 рубли. Искате ли да върнете кредита си без лихва? След това изплатете цялата сума на заема преди 27 февруари (тъй като 28-ми се пада в събота).

За да предотвратите просрочие на картата, е необходимо да внесете 10% от сумата на кредита по нейната сметка до 40 дни след края на отчетния период (месец), през който е направена покупката.

За удобство на своите клиенти Уралсиб генерира два вида извлечения за клиенти всеки месец:

1) минималния размер на плащането и крайния срок за извършването му;

2) пълно погасяване през гратисния период.

Преференциалните транзакции в тази банка включват всички транзакции с карти. Средната годишна лихва е 21%, а максималният размер на кредита е половин милион.

Райфайзенбанк

Гратисен период в Райфайзенбанк (50 дни) се изчислява по съвсем различна схема: отчетен период (от седмото до седмото число на всеки месец) + 20 дни.

Гратисен период в Райфайзенбанк (50 дни) се изчислява по съвсем различна схема: отчетен период (от седмото до седмото число на всеки месец) + 20 дни.

Защо това е лошо за собственика на кредитната карта? Нека отново да разгледаме конкретен пример.

Да вземем месец март. Ако сте използвали кредитни средства на 18 март, вие сте попаднали в отчетния период „от 7 март до 7 април“. Това означава, че можете да върнете кредита без лихва до 27 април (7 + 20 дни). Между другото, ако 27 април е почивен ден, тогава гратисният период се удължава до следващия понеделник.

Но ако сте прибягнали до използването на кредитна карта на 4 март, тогава сте попаднали в отчетния период „от 7 февруари до 7 март“. И ще трябва да затворите заема напълно без лихва преди 27 март, тоест 23 дни след получаването му.

За да избегнете неизпълнение на кредитната си карта, трябва да погасите поне 5% от дълга по време на гратисния период. Между другото, гратисният период в Райфайзенбанк не важи за операциите за теглене на пари в брой от картата.

Средният годишен лихвен процент по картата е 27%, максималният възможен кредитен лимит е 360 хиляди рубли.

Банка "Авангард"

Гратисният период по картата е максимум 50 дни. Продължителността на „ползите“ се изчислява по-просто, отколкото в предишния случай. Трябва само да погасите целия дълг към банката до двадесетия ден на месеца, следващ отчетния месец.

Гратисният период по картата е максимум 50 дни. Продължителността на „ползите“ се изчислява по-просто, отколкото в предишния случай. Трябва само да погасите целия дълг към банката до двадесетия ден на месеца, следващ отчетния месец.

Ако сте платили с кредитна карта на 3 март, погасете дълга без лихва до 20 април. Ако сте използвали средствата по кредита на 28 март, гратисният период остава същият (до 20 април).

С тази схема за изчисляване на гратисния период е ясно, че за кредитополучателя е по-изгодно да използва „пластмасов заем“ в началото на месеца - остава повече време за безлихвено погасяване.

За да не изоставате, трябва да депозирате поне 10% от дълга в картовата сметка до края на следващия месец (в нашия пример - до 30 април) + натрупаната лихва + глоби и неустойки (ако има такива).

В Avangard Bank гратисният период не се прилага за много транзакции с карти: теглене на пари в брой, плащания за жилищни и комунални услуги и електричество.

Процентът на кредита зависи пряко от периода на погасяване: от 15% годишно през първия месец на погасяване до 24% през шестия. С други думи, колкото по-бързо изплатите дълга по такава кредитна карта, толкова по-малко ще надплатите лихви.

OTP Bank

Гратисният период е 50 дни, като първият ден от отчетния период зависи от датата на активиране на картата. Гратисният период се изчислява като 30 дни от отчетния период + още 20 дни.

Гратисният период е 50 дни, като първият ден от отчетния период зависи от датата на активиране на картата. Гратисният период се изчислява като 30 дни от отчетния период + още 20 дни.

Например активирахте кредитната си карта на 3 май. Сега вашият отчетен период винаги ще изглежда като „от трета до трета“. Добавяме 20 дни към тази цифра и получаваме крайната дата на гратисния период.

Схемата е подобна на системата на Райфайзенбанк. Единствената разлика е, че в OTP Bank началната дата на гратисния период може да е различна за различните клиенти (в зависимост от датата на активиране на картата), но в Raiffeisenbank винаги е „от 7-ми до 7-ми”.

Минималното плащане по карта на OTP Bank е 5% от непогасения баланс, годишният лихвен процент започва от 17% годишно, максималният кредитен лимит е 150 000 рубли.

Банковата лихва традиционно се начислява за теглене на пари в брой.

Промсвязбанк

(Банката беше отбелязана от нас в материала „” в раздела за ипотека).

Гратисният период в тази банка се изчислява повече или по-малко ясно: от първо до първо число на всеки месец + 20 дни. С други думи, когато използвате кредитни средства, можете да ги върнете без лихва до 20-то число на следващия месец - според мен това е доста удобно и разбираемо за всички.

Ако не можете да погасите дълга изцяло в рамките на гратисния период, ще трябва да извършите минималната вноска до 27 число, заедно с натрупаната лихва за всички дни на ползване на средствата по кредита.

Грубо казано: ако сте инвестирали през гратисния период, вие сте върнали цялата сума на дълга без лихва. Няма достатъчно пари за пълното плащане - гратисният период се отменя.

Добрата новина е, че абсолютно всички видове картови транзакции попадат в категорията „преференциални транзакции“ в Promsvyazbank.

Максималният размер на заема е 350 хиляди рубли, процентът варира между 27-29% годишно.

Гратисният период за кредитни карти VTB 24 се изчислява по същия начин, както в предишния случай (период на отчитане от 1 до 1 + 20 дни) и се прилага за всички транзакции без изключение.

Минималното плащане е 5% от неплатеното салдо. Тя трябва да бъде внесена по сметката не по-късно от 20-то число на месеца, следващ отчетния.

След края на гратисния период годишният лихвен процент по кредита е 21-28% годишно за всеки ден на използване на земни средства от първия ден на възникване на дълга.

Максималният размер на кредита е 600 хиляди рубли.

Ситибанк

Гратисният период не може да надвишава 50 дни. Отчетният период автоматично започва от датата на първата транзакция по картата, но може да бъде променен при желание.

За да се възползвате от гратисния период, трябва да изплатите целия дълг по картата в рамките на 20 дни от последното банково извлечение.

Гратисният период не важи за транзакции, които по някакъв начин са свързани с пари в брой, както и за всички транзакции по програмата „Плащане на вноски“.

Минималната месечна вноска зависи от вида на кредитната карта. Обикновено това е 5% от салдото по картата, показано в последното ви извлечение плюс всички лихви, такси, просрочени салда и редовни плащания на вноски.

Ако последният ден от гратисния период е събота и неделя, той автоматично се удължава до следващия работен ден.

Алфа Банк

Гратисният период за тази карта е валиден 60 дни от датата на първото използване на кредитната карта, с което е „отворено“ ново задължение към банката.

Гратисният период за тази карта е валиден 60 дни от датата на първото използване на кредитната карта, с което е „отворено“ ново задължение към банката.

Например, кредитополучателят е използвал кредитна карта на 10 март. Съответно всички транзакции по картата, които ще бъдат извършени преди 10 май, са обект на гратисен период. За да сте сигурни, че не се натрупват лихви по всички тези транзакции, трябва да изплатите изцяло целия дълг. Освен това това трябва да стане не по-късно от следващия ден след края на гратисния период (в нашия пример това е 11 май).

Друго условие за гратисния период е, че трябва да правите минимално плащане по картовата сметка всеки месец (10% от общия дълг, но не по-малко от 320 рубли).

Лихвеният процент по кредитна карта зависи от валутата на кредитната карта и пакета от предоставени документи и може да достигне 29% годишно. Максималният кредитен лимит е 450 хиляди рубли.

Сбербанк на Русия

Гратисният период може да продължи до 50 дни и е обвързан с датата на издаване на картата на клиента (невъзможна е промяна на датата по-късно).

Гратисният период не взема предвид преводи и тегления на пари в брой.

Минималното плащане е 10% от дълга + лихва върху главницата + неустойки и комисионни. Годишният лихвен процент е 23-24% годишно.

УниКредит Банк

Гратисен период - 55 дни. Отчетният период е времето от първо до първо число на всеки месец. По този начин можете да изплатите изцяло дълга си по картата без лихва до 25-ия ден на месеца, следващ отчетния месец.

Минималното плащане по картата е десет процента от неплатеното салдо. Гратисен период не важи за транзакции за теглене на пари в брой.

Годишните лихвени проценти по заема варират от 26,9% до 29,9% годишно, максималният кредитен лимит по картата е 400 хиляди рубли.

Банка Связной

Гратисен период - 55 дни, като в момента на получаване на кредитната карта клиентът може да избере датите на периода на фактуриране от три опции:

— от 16-ти до 15-ти;

— от 21-ви до 20-ти;

- от 26-ти до 25-ти.

В зависимост от избраната опция ще трябва да погасите изцяло задължението си по кредитната карта без лихва съответно до 5-то, 10-то или 15-то число на следващия месец.

Гратисният период важи само за безналични транзакции с карта в търговски вериги.

Минималното плащане по картата зависи от избраната тарифа и може да бъде две, три или пет хиляди рубли до края на периода на плащане. Лихвите по кредитите могат да бъдат както следва: 24%, 36% или 48% годишно.

Най-голямата сума на заема е 100 000 рубли.

"руски стандарт"

В тази банка Гратисният период по картата е 55 дни. Срокът му на валидност се изчислява, както следва:

— начало: на следващия ден след отразяване на транзакцията по картата;

— край: 25 дни след издаване на извлечението от фактурата.

Например на 4 февруари клиент на банка е направил транзакция с карта, а на 4 март е получил извлечение по нея. За да не плаща лихви на банката, кредитополучателят е длъжен да погаси целия дълг в рамките на следващите 25 дни - тоест до 29 март включително.

Гратисният период не важи за транзакции за теглене на пари в брой.

Минималното изисквано плащане е 3-4% от дълга (в зависимост от избраната тарифа). Това плащане отново трябва да бъде извършено в рамките на 25 дни след генериране на извлечението (в нашия пример преди 29 март).

Годишните лихвени проценти по кредитни карти варират от 12% до 36% годишно.

Кредитни системи Tinkoff

Гратисният период е 55 дни. Обратното броене започва от деня, в който е направена покупката с картата. За да не плащате лихва по заема, трябва да погасите цялата сума на дълга, посочена в извлечението (клиентът го получава месечно).

Минималното плащане по картата е 6% от сумата на дълга (но не по-малко от 600 рубли). Максималният размер на кредита е 300 хиляди рубли. И не забравяйте да проверите.

Марина Дунаева,

специалист по лично кредитиране

особено за уебсайт

Има ситуации в живота, когато има финансова нужда от закупуване на нови неща. Вариант за решаване на този проблем може да бъде получаването на потребителски кредит, но...

Преди да кандидатствате за кредитна карта, не забравяйте да разберете подробно условията за кредитиране на всяка конкретна банка. Задачата не е лесна, защото трябва да анализирате лихвения процент...

От време на време всяка банка е просто задължена да провежда всякакви промоции, за да „насърчи“ потенциални и съществуващи клиенти да правят покупки с кредитни карти. Това е свършено...

Днес ще ви кажа какво е то гратисен период за кредитиране, как се изчислява, какво представлява и как да го използвате по начин, който е от полза за вас, а не за банката. Гратисният период е свързан само с кредитиране чрез, все още не съм чул да се използва в други кредитни продукти. Така че, нека да разгледаме какво е това, защо е интересно и с какви „клопки“ е изпълнено.

Какъв е гратисният период на кредита?

Гратисният период за кредитиране е периодът за ползване на овърдрафт по банкова карта, през който кредитополучателят не начислява лихва по кредита.

Този параметър не се появи веднага, а в резултат на конкуренцията за клиенти между банките, издаващи кредитни карти. Също така си струва да се разбере, че гратисният период на картата е добре създаден рекламен трик, който привлича широки слоеве от населението да използват този продукт. Разбира се, кой не би искал да използва парите на банката безплатно?

Как се изчислява гратисният период на кредита?

Гратисният период за една карта може да се изчисли по няколко начина;

Метод 1. Гратисен период + период на фактуриране.В този случай гратисният период на кредита се състои от две части:

1. Директен гратисен период (обикновено 1 месец, 30 дни или до края на текущия месец);

2. Период на фактуриране – периодът, през който е необходимо да се изплати взетия заем, за да не се трупат лихви (обикновено от 1-во до 25-то число на следващия месец).

Този метод за изчисляване на гратисния период на карта е най-разпространеният в момента. В този случай гратисният период е до 55 дни (до 30 дни гратисен период + до 25 дни период на фактуриране).

Например банката декларира гратисен период за кредитиране по карта, изчислен по този метод, до 55 дни. Лицето е усвоило парите на заема на 1 април. Това означава, че той ще има гратисен период до 25 май. Ако е усвоил парите от заема на 30 април, гратисният период също ще бъде до 25 май.

Метод 2. Отчита се от деня на първата транзакция с кредитни средства.В този случай кредитният гратисен период се отчита от деня на първата транзакция с кредитна карта и не зависи от продължителността и времето на периода на фактуриране. С други думи, гратисният и платежният период в този случай съвпадат.

Например банка декларира гратисен период за кредитиране, изчислен по този метод, като 30 дни. Лицето е използвало кредитни пари за първи път на 5 април. Това означава, че той ще има гратисен период до 5 май. Ако е използвал частично кредитни пари на 5 април, 10 април, 20 април, 30 април, тогава, за да избегне лихвите, той трябва да върне всички тези суми преди 5 май.

Метод 3. Отчита се от деня на всяка сделка с кредитни средства.При този метод гратисният период на картата се отчита за всяка транзакция поотделно от деня, в който е извършена. Само при използване на този метод на изчисление продължителността на кредитния гратисен период за всяка транзакция ще бъде еднаква.

Така например банката декларира гратисен период от 30 дни. Човек е взел заем от 1000 рубли на 5 април, 2000 рубли на 10 април и 500 рубли на 20 април. Това означава, че за да не му се начислява лихва върху 1000 рубли, той трябва да върне тази сума преди 5 май, за да не се начислява лихва върху 2000 рубли, той трябва да ги върне преди 10 май, а за да не се начислява лихва върху 500 рубли, той трябва да затвори тази сума преди 20 май.

Банките могат да използват други методи за изчисляване на гратисния период за кредитиране. Освен това гратисен период може да се прилага например само при плащане с карта в търговска и сервизна мрежа, но не и при теглене на пари в брой, изпращане на парични преводи, прехвърляне на средства към други клиентски сметки и др. Защо така? Всичко е много просто: когато плащате с карта в търговска и сервизна мрежа, банката получава определена комисионна от магазина за придобиване, тоест все още има някакъв доход от издадените пари.

Във всеки случай точният алгоритъм и правила за изчисляване на гратисния период трябва да бъдат посочени на уебсайта на банката, в споразумението за използване на кредитната карта или в тарифите.

Какъв е гратисният период за кредитиране?

Ако говорим за продължителността на гратисния период за кредитиране, той може да бъде различен в зависимост от методите на изчисление и политиките на банката. Най-често можете да намерите гратисен период по картата до 55 дни (с първия метод на плащане), 30 дни (с втория и третия метод на плащане). Той може да бъде и различен, например 50 дни, а в някои случаи може да бъде до 90 дни.

Как правилно да използвате гратисния период на кредита?

Ако подходите правилно към използването на гратисния период на картата, тогава наистина можете да го получите и по различни начини, и не само за кратко, но и за дълъг период (повече за това в връзката).

Но много по-често хората просто приемат големите думи „гратисен период“, без да разбират как точно се изчислява и как да го използват правилно, така че всъщност нямат никакви предимства, а плащат за заема това, което е в договора за заем предвижда.

Банките, разбира се, не са благотворителни организации, така че те обмислят условията за използване на гратисния период, за да не се „обиждат“. По-специално, в по-голямата част от случаите (а може би дори винаги) се прилага следният принцип:

За да не се трупат лихви след гратисния период, заемът трябва да бъде напълно погасен през този период. Ако дори и малка част от него остане непогасена, след края на гратисния период се начислява лихва върху цялата сума на първоначалния дълг и за целия минал период. Освен това може да се прилагат някои допълнителни такси.

Всичко това е предвидено в условията на договора и тарифите, така че е необходимо да ги проучите най-внимателно!

Например, човек тегли кредит на 1 април, гратисният период е до 25 май. Човек изплаща заема изцяло на 26 май и му се начислява лихва не за 1 ден, а за 56 дни използване на заема.

Друг пример: човек тегли заем от 1000 рубли на 1 април, гратисният период е до 25 май включително. На 25 май той изплаща 990 рубли. На 26 май му се начислява лихва върху 1000 рубли за целия период от 1 април до 24 май, а лихвата започва да се начислява върху 10 рубли от 25 май.

Има няколко важни правила, които трябва да се спазват стриктно при използване на карта с гратисен период.

Правило 1: Ако не сте 100% сигурни, че ще можете да върнете кредита през гратисния период, не го взимайте.Това е съвсем логично, ако действате на принципа „Вземам и ще видя какво ще стане“, ще бъдете постоянно в дългове и с огромно допълнително бреме върху себе си.

Правило 2: Не оставяйте погасяването до последните дни на гратисния период.В този случай плащането може да не бъде кредитирано директно на картата и пак ще бъдете таксувани с огромна лихва за използването на заема.

Правило 3. Не теглете пари в брой от кредитната си карта.Дори и да има гратисен период, веднага ще ви бъде начислена голяма комисионна за издаване на пари в брой и вече ще платите твърде много на банката, дори ако не се начислява лихва по заема. Освен това имайте предвид списъка с транзакции, които предоставят гратисен период - това може да не са всички транзакции.

Правило 4. Погасете заема си с безплатни методи.Възможно е картата да има гратисен период за кредитиране, но при изплащане на заема (т.е. при попълване на картата) се начислява значителна комисионна. Във всеки случай ще бъде таксуван, ако депозирате пари, например чрез платежни терминали или други банки. Затова изключете платените и скъпи методи за погасяване, погасете заема директно от банката, издала кредитната карта.

Правило 5. Понякога кредитна карта с гратисен период е по-малко изгодна от карта без такъв.Струва си да се обърне внимание не само на заветните думи „гратисен период“, но и на всички условия заедно. И изчислете кой вариант ще ви бъде по-изгоден. Например, ако планирате да използвате кредитни пари през цялата година, тогава карта без гратисен период от 20% годишно върху остатъка на дълга ще бъде по-изгодна за вас от карта с гратисен период от 55 дни на 25 % годишно върху остатъка от дълга.

Можете да прочетете повече по тази тема в отделна статия:

Сега знаете какво е кредитен гратисен период, какво може да бъде и как да го използвате правилно. Сайтът се грижи за повишаване на вашата финансова грамотност. Присъединете се към редиците на нашите редовни читатели и се научете да управлявате личните си финанси компетентно и ефективно. Ще се видим отново!

Инструкции

За да се определи редът за използване на кредитна карта е необходимо да се изясни как точно се определя гратисният период. В края на краищата всъщност обещанията, че кредитният лимит ще продължи 50, 60 или 100 дни, не означава, че парите ще трябва да бъдат върнати в рамките на 50, 60 или 100 дни, а не по-рано.

Всяка кредитна карта има така наречен период на сетълмент и плащане. В периода на фактуриране картодържателят харчи пари, а в периода на плащане изплаща задължения. Смисълът на гратисния период е, че можете да плащате с кредитни пари с карта и да не плащате лихви и комисионни за това, просто трябва да спазите определения от банката срок.

Периодът на сетълмент се определя по различен начин във всяка банка. По правило продължителността му е еднаква навсякъде - 30 дни, но началната точка е различна. Това може да е датата на получаване на картата, първия ден на всеки месец или датата на първата транзакция (активиране) на картата.

След това започва периодът на плащане, през който трябва да бъде изплатена цялата сума на дълга. Ако дългът не бъде погасен изцяло, се начислява лихва върху цялата сума. Продължителността на периода на плащане може да бъде 20, 30 или дори 70 дни. Този период, заедно с тридесет дни от периода на фактуриране, представлява гратисен период от 50, 60 или 100 дни.

След края на първия месечен период на фактуриране започва вторият период на фактуриране. Продължителността му също е 30 дни. В този случай един и същ месец може да бъде както фактуриране, така и плащане. Например, имате карта с лимит от 50 хиляди рубли. Платихте за покупки на 1 януари в размер на 20 хиляди рубли. Ако гратисният период е определен в рамките на 55 дни, тогава дългът трябва да бъде погасен до 25 февруари. Освен това през февруари можете да направите покупка и в рамките на кредитния лимит (30 хиляди рубли). Но тази сума трябва да бъде върната преди 25 февруари, в противен случай ще бъде начислена лихва за използване на средствата по заема.

Понякога банките имат фиксиран период на плащане, например 25-то число на всеки месец. Това означава, че ако сте похарчили пари на 20 юни, вашият гратисен период ще бъде само 5 дни. Дългът ще трябва да бъде погасен до 25 юни. Ако сте направили покупка на 26 юни, тогава имате месец да изплатите дълга.

По-рядко срещана е схемата за гратисен период, при която дългът трябва да бъде върнат до 30 дни от датата на покупката. Например направихте покупка с картата си на 30 юни и втора покупка на 15 юли. Съответно трябва дълг до 30 юли, а втори до 15 август.

Ако нямате време да изплатите дълга по време на гратисния период, трябва да го изплатите с минимални плащания. Размерът им е индивидуален за всяка кредитна карта. Може да бъде 3%, 5% или 10%. Например, с дълг от 20 хиляди рубли. е необходимо да плащате месечно от 600 до 2000 рубли. Ако минималните плащания не бъдат извършени навреме, банката може да наложи глоба на кредитополучателя, а информацията за закъсненията се предава на бюрото за кредитна история.

Забележка

Гратисният период може да не важи за всички транзакции. Така според условията на повечето банки в гратисния период влизат само транзакции за безналично плащане на стоки и услуги. А за теглене на пари в брой, в допълнение към комисионните, ще се начислява лихва въз основа на установения процент.

Полезен съвет

Опитайте се да не теглите пари в брой от кредитна карта, защото... в този случай пак ще трябва да платите наказателна такса.

Карта- чертеж на земната повърхност, направен в определен мащаб. Това е нещо, без което пътници, пилоти и военни не могат. Колкото по-точна е картата, толкова по-точен ще бъде размерът на обектите, показани на нея, и толкова по-точно можете да измерите разстоянията между тях. Но картите са различни.

Инструкции

Топографската карта изобразява онези обекти, които можете да видите директно - сгради, растителност, пътища, реки и морета. Детайлът зависи от мащаба на картата, който отразява колко пъти размерът на даден обект, нанесен върху картата, е по-малък от размера на същия обект, измерен в действителност. Колкото по-високо е съотношението, толкова по-фини и по-ниски са детайлите. Например, ако топографска диаграма с мащаб 1:500 показва всички сгради, то диаграма с мащаб 1:5000 показва само тези, чиято площ надвишава 1000 кв.м. Такива схеми се използват за строителни и разузнавателни работи, когато се проучва малка площ. Обикновено те включват диаграми в мащаб 1:50000 и по-голям.

За изучаване на големи територии се използват малки карти, които позволяват да се получи впечатление за цели региони, държави и целия свят. Най-популярни са карти, които показват местоположението на населени места, магистрали, железопътни линии и терен, границите на региони, области и държави. Тази карта, възможно най-близо до реалността, отразяваща територии и водни площи, служи като основа за създаване на други тематични карти. Мащабът на такива карти варира от 1:5000000 до 1:20000000.

Тези тематични включват например политическа карта, която показва държавите, формите на техните граници, които съответстват на реалните, както и информация за тяхното държавно и политическо устройство. Когато се промени статутът на една държава, нейната политическа система, граници и имена на столици, се правят съответните промени в политическата карта.

Целта на картата е да предостави най-пълна информация по въпроса, на който е посветена. Има карти на пътната мрежа, геоложки, икономически, политико-административни, почвени, растителни карти и дори карти на плътността. Всички те представляват за всеки, който изучава изобразените върху тях територии.

Видео по темата

Много от нас вече активно използват кредитни карти или сериозно се замислят да се сдобият с такава. Притежателите на кредитни карти са запознати с условията на гратисния период (гратисен, безлихвен период за ползване на картата) и тарифите и комисионните в тяхната банка. Но дори опитен потребител на кредитни продукти може внезапно да открие нова такса от картата, за която дори не е подозирал. Какво можем да кажем за новодошлите? И така, как можете да получите кредитна карта и да правите покупки с нея безболезнено за портфейла си?

Основното предимство на кредитната карта е, че не се налага всеки път да ходите до банката за нов заем – парите са на разположение по всяко време. В този случай кредитните карти се издават на физически лица без обезпечение или поръчители, както се изисква при обикновените потребителски кредити. Също така, голямо предимство на картите е гратисният период, който банката определя - като правило това е от 50 до 100 дни от датата на използване на кредитните средства, през които притежателят на картата може да изплати заема без лихва.

Как се издават кредитни карти?

Кредитната карта, както всеки кредитен продукт, изисква разглеждане на заявлението от банката. Приятна функция наскоро стана възможността за издаване на карта чрез интернет и тази процедура няма да се различава от обичайната регистрация в банка с мениджър. За да кандидатствате за кредитна карта, трябва само да попълните специален формуляр и да оставите всички необходими лични данни, включително нивото на доходите и мястото на работа. Вашата кредитна история, разбира се, също ще бъде взета под внимание. След разглеждане на заявлението банката взема решение или изисква допълнителна информация. Ако картата е одобрена, можете да я получите от банката или по пощата (ако банката има такава услуга).

Характеристики на употреба

Както всички други банкови карти, кредитните карти изискват такса за обслужване. Основната цена, като правило, не зависи от обслужването на дебитни карти, но може да варира в зависимост от деноминацията на картата (стандартна, златна, платинена и т.н.), характеристиките на кредитната програма и други специални условия на банката. Тази сума се таксува от кредитната карта месечно или годишно. Има и кредитни карти с безплатно обслужване. Няма трикове за това - банката печели пари от лихва, натрупана по кредитната линия, от удръжки от платежни системи, използвани от клиента, например в магазини, или от лихва върху теглене на пари в брой.

Внимавайте обаче в случаите, когато картата е ограничена във времето специална оферта от банката. Най-често банката предлага една година безплатно обслужване, но след този период „забравя” да предупреди клиента и напълно законно таксува картата за следващата година, дори ако притежателят не е възнамерявал да използва картата повече.

Да се върнем на основното предимство на кредитните карти – възможността да плащате с банкови пари и да не плащате лихви по кредита. В добрите, прозрачни банки гратисният период не е обвързан с никакви дати и започва в момента, в който започнете да харчите средствата по кредита. Тоест, вие сте получили кредитна карта със 100 000 рубли в сметката си. Седмица по-късно сте похарчили 100 рубли от картата - вашият гратисен период за погасяване започва от този ден. Веднага след като изплатите заема и измине един ден, след което отново изразходвате средства от картата, вашият гратисен период започва отново.

Някои банки предлагат по-неблагоприятни условия за безлихвено изплащане на кредита, обвързвайки началото на гратисния период с определена дата на отчетния месец. След това, в зависимост от кой ден от месеца сте започнали да използвате кредитни средства, ще бъде определен периодът на преференциално кредитиране. Тоест посочените например 60 дни в случая са само формален максимум.

Освен това, когато сключват договор, банките често не казват на клиентите, че дори и кредитът да бъде върнат навреме, се начислява такса за ползването му. Ако като лоялен клиент банката ви е предложила карта с безплатно годишно обслужване, бъдете още по-внимателни - вероятно вместо такса за обслужване банката ще начислява лихва върху всички заети суми, въпреки гратисния период. Освен това някои банки не дават гратисен период, ако теглите пари от банкомат.

Не забравяйте, че можете да използвате кредитна карта за плащане на стоки и услуги без пари в брой, но не можете да прехвърляте средства към други сметки от тази карта. Възможно е да теглите пари в брой от кредитна карта на банкомат, но винаги има такса за това - обикновено от 2 до 5%.

Какво представлява заемът и колко трябва да платите за него?

Най-важният въпрос, който вълнува всеки, който използва кредитна карта, е колко в крайна сметка ще трябва да плати за нея? По същество вашите плащания имат три основни компонента.

Цените на кредитните карти са едни от най-високите.

Ако говорим за лихвени проценти, тогава всичко зависи от редица фактори, които програмата на банката предвижда - сумата, взета на кредит, периодът на нейното използване, валутата на сметката и др. Ако кредитните средства по картата не са използвани, тогава не се начислява лихва.

Изплащането на дълг по кредитна карта се извършва по един от няколко начина. Можете да депозирате пари или сами във всякаква сума, или да използвате директно погасяване - когато парите от редовно получаван доход (например заплата) автоматично затварят дълга.

Важно е да се отбележи, че ако при потребителското кредитиране трябва да платите лихва върху цялата издадена от банката сума, при кредитната карта се плаща лихва само върху реално използваните средства. Нека Ви напомним още веднъж, че начисляването на лихвата по кредита започва само ако гратисният период е изтекъл и кредитът не е погасен. Тоест, ако ви останат 95 000 рубли от 100 000 рубли в края на гратисния период, тогава ще ви бъде начислена лихва (според вашия курс) върху останалите 5000 рубли във вашата сметка.

Моля, имайте предвид, че дори по време на гратисния период трябва да направите минимално плащане по кредита в размер от 5 до 30% от действително изразходваните средства към определена дата на отчетния месец. Това определено ще бъде посочено в договора ви с банката.

Характеристики и предимства на кредитните карти

В допълнение към гратисния период, който значително улеснява живота при изплащане на кредит, банките непрекъснато разработват допълнителни бонуси за своите клиенти. Това може да бъде връщане на пари - натрупване на лихва върху изразходваните средства обратно в сметката, или намаляване на лихвените проценти за редовни клиенти, или партньорски програми за лоялност.

Най-популярни са програмите за лоялност, които позволяват да се натрупват така наречените „мили“ за полети с определени авиокомпании, както и за всякакви картови транзакции и да се харчат за самолетни билети и авиокомпании. Има и програми за съвместно брандиране, които ви позволяват да натрупвате бонуси и да ги харчите за определени стоки или услуги, включително мобилни комуникации или дори сметки за комунални услуги.

Няма спор относно целесъобразността на използването на кредитни карти - разбира се, те си заслужават - това е удобно и безопасно. Но, както при всичко, трябва да внимавате, да внимавате, да прочетете изцяло договора с банката и да не се колебаете да задавате въпроси. Освен това не забравяйте за правилното планиране на семейния бюджет и не купувайте нещо, което не можете да платите дори с кредит. Ако използвате заема внимателно, помните сроковете и извършвате необходимите плащания навреме, тогава няма рискове и по никакъв начин не сте заплашени от капан на дълга.

Гратисният период (понякога наричан „гратисен период“) ви позволява да използвате безплатно кредит по картата. Гратисният период важи за транзакции за плащане на стоки и услуги с кредитна карта, включително направени през интернет, както и транзакции за плащане на комунални услуги. По правило не обхваща операциите по теглене на пари в брой чрез касов апарат или банкомат, преводи към електронни портфейли на която и да е платежна система, преводи към други сметки или платежни транзакции за услугите на игрални зали и казина.

Очевидно, след като съществува такава услуга, тя трябва да е от полза за банките. Не по-малко очевидно е, че услугата трябва да е полезна и за клиентите. В този случай банките разчитат на факта, че няма да можете или искате да погасите дълга навреме. В резултат на това ще се начисляват лихви за цялото време от момента на възникване на дълга, без да споменаваме глобите, които се появяват, ако не успеете да направите месечното минимално плащане. От друга страна, с компетентен подход към гратисния период, вие ще можете да използвате парите на банката безплатно, докато вашите собствени средства могат постепенно да генерират доход от депозита.

Повечето банки разделят гратисния период на две части: 30 дни, когато можете да направите покупка на кредит, и следващите 20-25 дни, когато дългът може да бъде погасен. По този начин максималният гратисен период за кредита може да бъде до 50-55 дни, в зависимост от датата на закупуване.

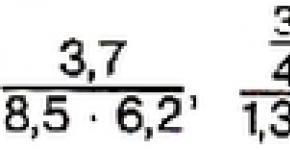

Гратисен период = календарен месец +

Схемата за гратисен период, описана по-долу, е най-често срещаната. В съответствие с него гратисният период е равен на броя на дните преди края на месеца плюс 20-25 дни след него. В този случай минималният гратисен период ще бъде 20-25 дни, максималният - 50-55. Ако до 25-то число на календарния месец, следващ месеца на фактуриране, не погасите пълния размер на задължението, посочено в месечното извлечение, тогава се начислява лихва върху целия размер на задължението от момента на възникването му. Освен това, за да продължите да използвате кредитната карта, трябва да извършите минималното плащане, посочено в извлечението (обикновено това е 5-10% от дължимата сума). В противен случай ще бъдат наложени санкции.

Пример:

1 март: хладилник в търговска верига на стойност 20 хиляди рубли се плаща с кредитна карта.

1 април: Ще получите месечно извлечение по картата, показващо тази сума.

1 март - 25 април: Вашият гратисен период ще изтече.

Можете да продължите този пример въз основа на предположението, че изведнъж не сте погасили дълга навреме.

25 април: Банката начислява лихва за целия срок на кредита. Ако вземем средния лихвен процент по карти с гратисен период (25% годишно), тогава размерът на лихвата ще бъде 753 рубли.

Съвет на Sravni.ru: Не се ограничавайте до минималното плащане. Платете цялата сума на дълга, в противен случай лихвата не може да бъде избегната.

Гратисен период = период на фактуриране +

Докато използвате кредитната си карта, ще получавате извлечения от фактури, които показват всички транзакции, извършени през отчетния период, както и индикатори за дълг, изчислени за този период. В някои банки периодът на сетълмент не е обвързан с календарен месец. Тогава продължителността на гратисния период за вас ще зависи пряко от това колко изостава датата на покупката спрямо датата на получаване на последното извлечение.

Пример:

Банковото извлечение пристига всеки месец на 3-ти.

1 март: плащате с кредитна карта за хладилник в търговска верига на стойност 20 хиляди рубли.

3 март: банката издава извлечение от фактура.

1 март - 23 март: Вашият гратисен период.

Съвет на Sravni.ru: Внимателно следете датите на извлеченията и отчитайте „гратисните дни“ от тях. Не обвързвайте гратисния период с датите на картовите транзакции.

Гратисен период = календарен месец + следващ

При прилагането на тази схема гратисният период може да бъде до 60 дни. Първият месец правите покупки с кредитната си карта, но следващият месец трябва да платите за тези покупки изцяло. Уговорката е, че ако имате непогасено задължение за предходния месец, няма да можете да използвате гратисния период през следващия месец.

Пример:

1 март - 1 април: направихте покупки с кредитна карта за 20 хиляди рубли.

1 март - 1 май: гратисен период, през който трябва да платите на банката изцяло.

Ако например на 5 април похарчите 10 хиляди рубли от вашата карта, тогава гратисният период няма да се прилага за тази сума. Ще бъде възможно да се „включи“ едва от май, като е изплатен напълно целият дълг през април (т.е. 20 хиляди рубли за март и 10 хиляди рубли +% за април).

Съвет на Sravni.ru: Задайте напомняния в последния ден на всеки месец, за да изплатите кредита си по картата навреме. А за да избегнете нежелана лихва при погасяване на заем, винаги проверявайте размера на дълга си при банков служител.

Гратисен период = дата на първа покупка на кредит +

В някои банки гратисният период започва да действа не от началото на отчетния период или календарния месец, а от момента на приключване на транзакцията с картата. Периодът продължава средно до 50 дни: 30 дни е периодът на фактуриране, 20 дни е периодът на плащане.

Пример:

14 март - 16 април: направихте покупки за 20 хиляди рубли.

14 март - 26 април: гратисен период.

За да предотвратите натрупването на лихви по кредита, трябва да платите цялата сума на непогасения дълг всеки ден преди 26 април включително.

Съвет на Sravni.ru: Не забравяйте, че въпреки продължителността на гратисния период, минималното плащане трябва да се извършва месечно.

Фиксиран гратисен период

За всяка покупка поотделно се определя фиксиран гратисен период. По правило продължителността му не надвишава 30 дни. Тази схема е типична за евтини карти.

Пример:

1 март: платихте за хранителни стоки в супермаркета в размер на 3 хиляди рубли.

1 март - 30 март: Вашият гратисен период.

4 март: закупихте мобилен телефон за 15 хиляди рубли с вашата карта.

4 март - 3 април: вашият гратисен период за телефонен дълг.

Съвет на Sravni.ru: Запомнете датите на покупките с вашата карта, за да спазите крайния срок, определен от банката. В противен случай високите лихви не могат да бъдат избегнати.

Не забравяйте, че гратисният период е нож с две остриета. Внимателното проучване на условията на договора за заем ще ви помогне да обърнете ползите на ваша страна. Прочетете описанието на продукта, разберете коя схема за гратисен период се прилага за вашата карта. Бъдете винаги внимателни и изплащайте дълга си по картата навреме.

Гратисният период, който Сбербанк предлага на своите клиенти, е от полза не само за притежателите на пластмасови карти, но и за самата банка. В този случай всеки има своя собствена полза: ако банката не погаси дълга по време на гратисния период, банката получава своята лихва, а клиентът от своя страна може да изплати дълга без лихва.

В този случай лихвеният процент се изчислява от момента на възникване на задължението. Ако месечното плащане е пренебрегнато по някаква причина, ще бъде начислена глоба. Съответно лихвите, съчетани с възможни глоби, са полза за Сбербанк.

Характеристики на услугата

Уважаеми читатели! Статията говори за типични начини за разрешаване на правни проблеми, но всеки случай е индивидуален. Ако искате да знаете как реши точно твоя проблем- свържете се с консултант:

ЗАЯВЛЕНИЯ И ОБАЖДАНИЯ СЕ ПРИЕМАТ 24/7 и 7 дни в седмицата.

Бързо е и БЕЗПЛАТНО!

Особеност на услугата за преференциално кредитиране е фактът, че повечето хора дори не могат да помислят, че според договора за заем действителният брой дни, в които е валиден преференциалният кредит, често може да не отговаря на действителността.

Тоест, банковата институция като начална дата за отчета за гратисния период определя деня, в който е подписан договорът с клиента за издаване на кредитна карта. Например на 5-то число клиентът получава кредитна карта, след което на 3-то число на следващия месец прави покупка за определена сума. Така на клиента остават само 22 дни до затваряне на кредита, в противен случай се начислява лихва.

Въпреки това, не всички банкови институции работят по този начин (Сбербанк предоставя в този случай поръчка 50 дни), така че винаги трябва да четете договора много внимателно, за да избегнете недоразумения, които могат да доведат до лихви или неустойки.

Възможности

Възползвайки се от гратисния период от Сбербанк, всеки клиент има право да 55 дниизползвайте безлихвени заеми.

Заслужава да се отбележи, че при кандидатстване за кредит за 55 дни, лихва не се начислява, но комисионните за теглене на средства не са отменени. Ако клиентът не желае да плаща комисионна, достатъчно е просто да направи покупки или да плати сметки, услуги и т.н. по банков път.

Правейки покупка в магазин с кредитна карта, можете не само да заобиколите комисионната, но и допълнително да получите различни бонуси и отстъпки и това се дължи на факта, че много магазини предоставят подобна възможност на всички притежатели на банкови карти , включително Сбербанк

За да получите кредитна карта с незабавно решение, просто се свържете с всеки клон на Сбербанк или използвайте онлайн приложението. Всеки има право да подаде съответно заявление над 21 години. Задължително условие е наличието на официална заетост.

Кандидатствайки за кредитна карта, всеки клиент получава множество предимства, а именно:

- няма нужда от пари в брой (всички транзакции могат да се извършват по банков път, което избягва евентуална кражба на портфейли и гарантира безопасността на парите);

- Можете да платите с кредитна карта във всеки магазин, включително в Интернет;

- по време на първия 55 дниможете да използвате кредитни средства без начисляване на лихва (в края на срока ще се начислява лихва);

- можете да използвате заем по всяко време (няма нужда да чакате разрешение от банката);

- получавате различни бонуси и отстъпки при плащане с карта (при закупуване на стоки в магазин има бонус програма, която се връща във вашия акаунт до 5%).

Същността на ползите

Често се смята, че гратисният период за картите на Сбербанк е само 50 дни. В действителност обаче това съвсем не е така.

В действителност този период е от 30 до 50 дниот момента на получаване. Нов отчет за пластмасова карта се създава всеки месец. Този период от време често не съвпада с първия ден от месеца, тъй като се взема предвид датата на активиране на кредитната карта.

Неща, които трябва да запомните:

За да се гарантира, че клиентите разбират основната същност на ползата, на уебсайта на Сбербанк работи специална услуга. Основната му задача е да помогне при изчисляването на безлихвен заем. Тази услуга е напълно безплатна и всеки клиент може да я използва.

Как да изберем кредитна карта за 55 дни без лихва в Сбербанк

Кредитна карта за 55 днибез лихва в Сбербанк се издава в рамките на един ден. За да направите това, ви е необходим само паспорт. В същото време е необходимо да се разбере защо човек се нуждае от карта. Ако клиент на Сбербанк ще се възползва от възможността за преференциално кредитиране, тук има някои нюанси.

За да получите възможно най-големия лимит по картата си от първите дни, трябва:

Повечето клиенти избират кредитна карта според нуждите си. Например, много хора се опитват да издадат „Платинени“ или „Златни“ карти, за да подчертаят своята индивидуалност и статус в обществото. Младите хора от своя страна предпочитат картата „Младост“.

В тази ситуация при избора на кредитна карта всеки трябва да изхожда от своите нужди и възможности. В края на краищата, трябва да признаете, не всеки човек иска да плаща 3500 рубли, за обслужване на карта “Gold”.

Както показва практиката, повечето клиенти предпочитат карти „Класик“ и „Злато“. Те са по-евтини за поддръжка, а условията за предоставяне са по-лоялни към другите.

Сравнение

Когато сравнявате кредитните карти, можете да видите, че Сбербанк е най-печелившата финансова институция. Кредитната карта може да бъде издадена във всеки клон, а наличието на ниски лихви я прави една от най-добрите в страната.

Всяка карта на Sberbank има собствена годишна цена на обслужване, максимален кредитен лимит и лихвен процент:

| Име на картата | Максимален лимит, търкайте. | Лихвен процент | Поддръжка на година, търкайте. |

| Visa Classic. Master Card Standard | 200 000 рубли | 24% | 750 |

| Visa и Master Card Gold | 500 000 | 23% | 3000 |

| 200 000 | 24% | 750 | |

| Платинен American Express | 3,5 милиона рубли |

|

Пакетно обслужване 15 хиляди рубли. нормално 1000 . |

| 500 000 | 24% | 900 рублиза класически кредитни карти и 3500 за Visa Gold. | |

| 100 000 | 24% | 750 | |

| Програми на MTS и Aeroflot | 500 000 | 24% И 23% съответно | 900 търкайте.за класика, 3500 - Злато. |

Изчисляване на обезщетения

В Сбербанк гратисният период е максимален 50 дни. Това е колко дни клиентът има право да ползва кредитни средства без начисляване на лихва.

Струва си обаче да се има предвид, че гратисният период е валиден само ако клиентът е закупил стоки или услуги с кредитна карта. При обикновено теглене от банкомат няма гратисен период и лихвата се начислява от първия ден, както при обикновения заем.

Много клиенти грешат дълбоко, когато смятат, че гратисният период започва едва след като са направили покупка. Това не е така при Сбербанк. Всъщност гратисният период може да бъде от 20 до 50 дни. И все пак, как да изчислим ефекта от гратисния период?

Когато получавате кредитна карта по паспорта си, служител на банкова институция издава ПИН плик. Показва датата, от която започва отчетният период. Това число означава началото на отчетния период за гратисния период на средствата по кредита.

Нека разгледаме стандартна ситуация:

- Кредитната карта с гратисен период е активирана на 21 април. Съответно 21-ви е датата, на която в бъдеще ще се генерира справка по картата.

- Това число е гратисен период, който е общ 50 дни, и приключва на 11 май (този период от време, през който кредитът се изплаща без лихва).

- На 24 април клиентът е закупил стока на стойност прибл 64 хиляди рубли. В този случай гратисният период е 45 дни, при което можете да спестите около 2000 хиляди рубли.