Кредитование физических лиц. Как уменьшить платежи Кредиты для физических и юридических лиц

Кредиты физическим лицам выдают многие финансовые учреждения. Конечно, могут быть и некоторые препятствия, например:

- плохая кредитная история или непогашенный займ,

- отсутствие необходимого пакета справок и документов,

- а может Вас просто не устраивают условия или общение через «окно» с ничего не решающим клерком.

|

Вид займа |

Срок |

Процентная ставка (годовых) |

|

Краткосрочный |

0т. 1 мес. До 3 мес. |

42 % |

|

От 3 мес. До 9 мес. |

40 % |

|

|

Потребительский |

12 месяцев |

32 % |

|

Социальный |

От 12 месяцев до 24 месяцев |

32 % |

|

До 36 месяцев и выше |

30 % |

|

|

Надёжный |

До 60 месяцев |

Кредитный потребительский кооператив "ДаНаЯ" предлагает кредиты всем, кто в этом нуждается и отличается от остальных учреждений лояльным отношением ко всем клиентам. Для того, что бы мы смогли предоставить вам ту или иную сумму, необходимо стать членом кооператива. Это достаточно просто, поэтому, как физические, так и юридические лица, не будут испытывать трудностей с данной процедурой.

Но это не главное. Главное, что наши специалисты на прямую общаются с заёмщиком и внимательно выслушав его, пытаются решить проблему.

У нас есть несколько преимуществ, которые сложно переоценить:

- Для каждого заемщика разрабатывается индивидуальная программа, по которой он может получить кредиты. Множество вариантов кредитования дают возможность выбрать наиболее оптимальные условия, которые подойдут вам по всем параметрам.

- Решение о предоставлении денежных средств физическим лицам известно уже в тот же рабочий день. Это особенно удобно для тех, кому определенная сумма нужна срочно.

- Мы предоставляем все суммы кредитов наличными, что избавляет вас от процентов при снятии денег с пластиковой карты, и вы получаете весь объем займа в полном размере.

И это еще не все! Наши процентные ставки приятно порадуют тех, кто устал получать одну сумму, а отдавать в 2 раза больше! Все физические лица могут претендовать на ставку от 16% до 24% в год.Все зависит только от порядка погашения займа, который вы выбираете, от срока, на который вы оформляете кредиты и от самой суммы. Сроки утверждения заявки на кредит не зависят от суммы, которую хотят получить юридические или физические лица.

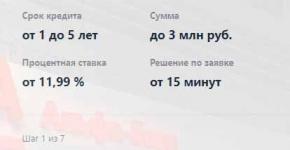

Условия кредитования

- У нас нет ограничений по возрасту. Деньги можно получить и в возрасте 70 лет и в 18 лет.

- Мы работаем с жителями Москвы и Московской области.

- Время работы на последнем месте не имеет значения.

- Займы выдаются в рублях.

- Срок погашения кредита: от одного месяца до 5 лет.

Стоит отметить, что минимальная сумма займа составляет 5 тысяч рублей. Кредиты физическим лицам, которые обратились в первый раз, предоставляются после предъявления паспорта. Это касается сумм до 50 тысяч рублей. Если же вам необходима большая сумма, то для физических лиц существует специальная программа кредитования – предъявление пенсионного удостоверения или трудовой книжки и справки о сумме ежемесячного дохода. Это позволяет сэкономить время на сбор документов. Кредит физическим лицам, которые получают 2-й кредит, предоставляется просто по телефонному звонку с последующим предоставлением одного документа – справки с места работы.

Наша компания стремится сделать условия предоставления услуг предельно прозрачными и понятными, оформляя кредиты физическим лицам. Калькулятор, разработанный в помощь клиентам, поможет вам оценить финансовые возможности и убедиться в своей способности погашать кредит в установленные банком сроки. Виртуальный калькулятор, представленный на сайте, помогает в автоматическом режиме рассчитать предполагаемую величину кредита. Для этого необходимо ввести в поисковое поле точные данные ежемесячного дохода, годовой процент, который установлен банком, количество платежей. Изменяя суммы и сроки погашения кредита, виды платежей и др., можно подобрать оптимальный вариант, который удовлетворит всем потребностям конкретного человека. Таким образом, прежде, чем оформить банковские кредиты физическим лицам, можно заранее ознакомиться со всеми нюансами погашения кредита. Такой виртуальный помощник необычайно прост в использовании, удобно скомпонован, справиться с ним может даже школьник. В том случае, если оценить представленную информацию трудно, можно распечатать полученный результат, после чего следует обратиться за консультацией в кооператив.

Мы будем рады сотрудничать с вами и предложим самые выгодные условия для каждого человека индивидуально!

Кредит для физических лиц принято называть в банковском понимании розничным кредитом (ретейл).

Он предусматривает все виды выдачи средств на целевые и нецелевые нужды граждан, которые желают воспользоваться средствами для удовлетворения личных потребностей.

Кредитование физлиц может быть разным, оно отличается по специфике, которая предусматривает разные предложения и условия по программам.

В зависимости от того, что именно нужно гражданину получить от занятых средств, могут быть подобраны выгодные условия.

Цели кредитования физических лиц

Кредит физическим лицам может быть выдан на достижение таких целей:

- потребительское направление;

- для физических лиц;

- нецелевой.

Потребительский кредит физическим лицам

В данном случае чаще всего в виде предмета договора фигурирует какой-либо товар (не зоря программу называют еще товарной).

Так, посещая магазин крупной бытовой техники, можно столкнуться с возможностью оформить кредит прямо у сотрудника банка, который работает непосредственно в точке продаж. Этот вид кредитования называют целевым.

В виде залога оставляется то, что покупать приобрел за занятые у банка деньги. Залог может быть изъят, если заемщик не возвращает деньги, иначе говоря, не соблюдает условия договора. Однако изъять имущество можно только с разрешения суда.

Такое правило действует в качестве защитного инструмента банков от недобросовестных плательщиков. По факту человек, который взял вещь в кредит, должен ее хранить у себя, а продать или подарить ее он не умеет права.

Однако банки, хоть такая возможность и есть, редко проверяют факт наличия в сохранности предмета залога.

Главное, чтобы заемщик выплачивал средства вовремя и в полной мере, в соответствии с условиями договора. Обычно потребительский кредит дается на сумму, которая не превышает 100 000 рублей.

Процентная ставка для потребительского кредитования физических лиц высокая и может иметь разную величину. подобных программ не предусматривает.

Автокредит для физических лиц

Это направление считается одним из видов потребительского кредитования физических лиц.

Банк выплачивает дилеру по продаже авто, к которому обратился покупатель, сумму в размере от 70 до 100%. Как правило, программы бывают разными.

Если первый взнос достигает 30%, клиенту банка предоставляется возможность выплачивать остальные 70% под низкую ставку.

Если кредит берется без первого взноса, процент будет выше. Нюансов много, причем они отличаются у разных банков.

Как правило, по предлагается несколько разных направлений в рамках каждого банка.

Выплачивать сумму долга можно до 15 лет, а в качестве обеспечения по кредиту будет купленный автомобиль.

Ипотека для физических лиц

Ипотечные программы предусматривают возможность покупки недвижимости под достаточно низкий процент, если сравнивать в масштабах общей суммы выплаты, которая может достигать 20 лет.

Молодые семьи, молодые ученые и военные имеют право воспользоваться ипотечным направлением на выгодных условиях, когда государство выплачивает часть суммы средств на кредитный счет.

Однако есть множество подводных камней. Ипотеку сложно выплатить, если берется она на длительный срок.

Переплата по сумме квартиры может быть в два раза больше, чем сама себестоимость недвижимости. Не рекомендуется брать ипотеку в иностранной валюте, поскольку из-за нестабильности курса доллара выплаты в рублях могут оказаться куда большими, чем предполагалось.

В таком случае, вероятно, при невыплате средств банку он будет требовать в судебном порядке изъятие недвижимости для последующей продажи и покрытия убытков от невозврата кредита, причем в таком случае может оказаться невозможным.

Нецелевой кредит физическим лицам

Обычно имеет форму кредитной карты с установленным лимитом. В отличие от других форм кредитования, таких как ипотека и автокредит, здесь не нужны справки о доходах и поручители, а также залог.

Однако случаи невозврата денег банкам тоже ведут к судебным тяжбам и сложным последствиям, а штрафные санкции порой бывают слишком большими.

При взятии кредитной карты лучше возвращать деньги во время действия льготного периода, поскольку в остальное время будет насчитываться достаточно большой процент на остаток суммы долга.

Способы погашения кредита для физических лиц

Финансовые кредитные организации предлагают взять кредит по двум способам погашения.

Первый – форма рассрочки, которая предусматривает выплату равными частями с учетом процентных ставок ежемесячно.

Второй – , который берется на короткий промежуток времени, обычно выражается в форме денежных наличных средств и подлежит возврату через определенный промежуток времени в полном объеме.

Перспектива стать обладателем нового автомобиля, квартиры или телевизора даже при скромном доходе в современных экономических реалиях не так уж призрачна. Нет необходимости годами откладывать деньги для воплощения мечты в реальность. Нужно обратиться в любое из банковских учреждений Москвы или другого города и при выполнении определенных условий получить деньги под проценты наличными или на карту. В целях кредитования физических лиц банки разработали массу выгодных предложений, что позволяет простым гражданам взять деньги на потребительские нужды.

Что такое кредитование физических лиц

При анализе портфеля кредитования физических лиц рассматривается ипотека, потребительские и автокредиты. Банки зарабатывают прибыль, выдавая деньги гражданам под проценты. Потребительское кредитование – банковская операция по обслуживанию клиентов, дающая возможность получить деньги в долг на определенных условиях. В зависимости от учреждения они могут значительно отличаться, но у них есть главное условие – вернуть деньги необходимо в строго оговоренный срок, причем уплатить за пользование ими определенную сумму.

Целевое

Если не хватает средств для реализации конкретной идеи, можно обратиться за целевой ссудой. Это могут быть займы на автомобиль, ипотека, рефинансирование долга и пр. Целевые банковские кредиты физическим лицам подразумевают предоставление отчетности о потраченных средствах, причем ссудодатели строго следят за выполнением данного пункта договора. При нарушении соглашения заемщика ждут большие штрафные санкции.

Нецелевые кредиты

Если же нет желания отчитываться перед кредитором, проще взять стандартный потребительский заем. Эти деньги можно использовать на любые нужды, в том числе и на крупные покупки. Такие кредиты выдаются на короткий промежуток времени, да и сумма заимствования будет небольшой. Если же предоставить обеспечение, можно рассчитывать не только на выгодные условия, но и большие деньги.

Принципы кредитования

Кредитование частных лиц строится на определенных принципах, соблюдение которых обязательно:

- Возвратность. Взятые в долг денежные средства обязательно должны быть возвращены.

- Срочность. Каждый заем имеет определенный срок, который оговаривается в договоре банковского кредитования.

- Платность. Функция заключается в том, что за пользование одолженными средствами необходимо уплатить вознаграждение, механизм расчета которого определяется договором.

- Обеспеченность. В качестве гарантии возврата ссуды кредитная организация может истребовать от ссудополучателя предоставление обеспечения.

- Целевое использование. Согласно договору должны быть определены объекты кредитования.

- Дифференцированность. Для определенной категории заемщиков (пенсионеры, зарплатные клиенты и т. д.) устанавливаются особые условия кредитования.

Кредиты физическим лицам – классификация

Для рядовых граждан кредитный процесс открывает большие возможности. Для удобства финансовыми организациями разработано большое количество продуктов. Они способны удовлетворить запросы любых категорий ссудополучателей. Существуют различные классификации банковских ссуд, но среди основных признаков стоит выделить следующие:

- назначение;

- валюта;

- обеспечение;

- способ предоставления;

- срок погашения.

По сроку погашения

Если рассмотреть банковские кредитные программы, можно удостовериться, что деньги выдаются на разное по продолжительности время. В зависимости от этого существует условная классификация потребительских займов, причем в российском банковском секторе и за рубежом рамки, по которым определяют граница, разнятся. Все ссуды делятся на:

- краткосрочные;

- среднесрочные;

- долгосрочные.

По характеру обеспечения займа

Все займы подразделяются на:

- обеспеченные;

- необеспеченные.

В первом случае выдача кредитов осуществляется исключительно с предъявлением обеспечения, где объектом залога выступает движимое и недвижимое имущество, договор поручительства по обязательствам заемщика, ценные бумаги и пр. Такой подход помогает минимизировать факторы кредитного риска. Обеспеченные кредиты предоставляются, как правило, на более выгодных условиях по сравнению с необеспеченными.

По длительности оформления

Согласно информации, представленной на сайтах кредитных организаций, можно увидеть, что на рассмотрение заявки отводится до 5–10 рабочих дней, если вопрос касается потребительского направления кредитования. Среди всех продуктов можно встретить и те, решение по которым принимается в день обращения, а иногда и вовсе через нескольких минут. В связи с этим выделяют:

- обыкновенные ссуды;

- экспресс-займы.

Виды кредитов для физических лиц

Для жителей Москвы доступны разные виды ссуд. На первом месте по популярности стоят потребительские займы, однако кроме них банки предлагают еще ипотечное кредитование – деньги на приобретение или строительство недвижимости. Кроме этого, частные клиенты вправе выбирать, как они хотят получить средства – наличными, на карту или банковский счет. По этой причине перед тем как брать заем, необходимо тщательно изучить все предложения.

Потребительский

Рынок потребительских займов – сегмент финансового рынка, куда входят выдача банками самих потребительских ссуд, экспресс-займов и розничное кредитование в торговых точках. Они предоставляются физическим лицам наличными либо на карту. Еще существует вариант безналичного перечисления средств напрямую продавцу. Срок кредитования варьируется от нескольких месяцев до нескольких дней. Суммы потребительских займов невелики, но всегда есть возможность их увеличить, если предоставить залог.

Кредит наличными

В структуре кредитных портфелей банков можно встретить предложения в виде займов наличными деньгами. Такие продукты пользуются спросом среди населения. Перед тем как обратиться за ссудой, необходимо уточнить, не взимает ли финансовая организация дополнительно деньги за выдачу наличных из кассы. Комиссия, как правило, составляет определенный процент от выдаваемой суммы.

Ипотечный кредит для физических лиц

Тем, кто мечтает решить свои жилищные проблемы, можно обратиться за ипотечной ссудой. Ее предоставляют физическим лицам в обмен на оформление приобретаемой недвижимости в качестве залога. Сразу нужно быть готовым к тому, что банк не прокредитует полную стоимость жилья, поэтому часть денег придется изыскать самостоятельно. Это, как правило, не менее 10%.

Иногда можно рассчитывать на кредит в размере 100% стоимости жилья. Такие предложения встречаются у кредиторов, если они сотрудничают со строительными организациями. Обязательным условием программы ипотечного жилищного кредитования является страхование передаваемого под залог имущества. Кроме этого, придется самостоятельно провести оценку приобретаемой на вторичном рынке недвижимости.

Кредитные карты

Кредитование физических лиц с использованием банковских карт пользуется особой популярностью в последнее время. Удобство заключается в том, что деньги всегда находятся под рукой, а рассчитываться пластиком можно не только в России, но и за рубежом, не прибегая к валютно-обменным операциям. Кредитные карты могут быть возобновляемым или нет. Первый вариант более предпочтительный, поскольку при погашении части основного долга можно вновь пользоваться этими же деньгами.

Микрозаймы

Отдельный сегмент рынка занимают микрозаимствования. В данном случае кредитором выступают микрофинансовые организации, имеющие лицензию на осуществление процесса кредитования физических лиц. Деньги преимущественно предлагаются на небольшой срок (максимум месяц). Дневная процентная ставка колеблется в пределах 1–2%, а максимальный размер задолженности редко превышает 30000 р. Преимуществом микрокредитования является то, что к клиентам предъявляется минимум требований, а кредиты частным лицам оформляются без справок о доходах, залога и поручительства.

Особенности кредитования физических лиц коммерческими банками

Банки выдвигают ряд условий, выполнение которых хоть и не дает 100%-ной гарантии получения кредита, но увеличивает шансы положительного исхода дела. Для оформления ссуды придется предоставить банку паспорт, а в некоторых случаях и справку о заработной плате как подтверждение платежеспособности. Могут понадобиться поручители, в качестве которых выступают физические лица, или же другое обеспечение. Кроме этого, обязательно проверяется кредитоспособность заемщика, помогающая произвести оценку риска своевременного невозврата ссуды.

Оценка платежеспособности заемщика

После подачи документов банк приступает к их тщательному рассмотрению и оценке просителя как потенциального кредитополучателя. Для этого применяется андеррайтинг – анализ кредитоспособности физического лица. Это методика, помогающая оценить, способен ли заемщик возвратить кредитору запрашиваемые деньги. Благодаря ей происходит классификация заемщиков на «хороших» и «плохих». Кроме того, проверяется платежеспособность поручителей, если таковые имеются.

Требования кредитора к заемщику

Идеальным платежеспособным клиентом для банка является работающий на постоянном месте гражданин в возрасте 30–45 лет, у которого есть семья, дети, квартира и машина. Однако в реальности таких индивидуальных заемщиков очень мало, поэтому и требования у кредиторов более обширные. Сразу следует оговориться, что каждая финансовая организация имеет собственные критерии кредитования, но в большинстве случаев они таковы:

- гражданство РФ;

- возраст – 18–65 лет;

- постоянное место работы;

- регистрация в регионе.

Как получить кредит физическому лицу в банке

Собираясь запросить деньги у кредитной организации, стоит быть готовым к тому, что придется выполнить ряд действий. Для начала стоит изучить имеющиеся предложения и выбрать оптимальный вариант. Все этапы кредитного процесса сводятся к следующим действиям:

- На сайте кредитора или посредством визита в банк оставить заявку. Нужно будет заполнить личные данные, указать необходимую сумму и название кредитного продукта.

- Дождаться ответа из банка, после чего предоставить требуемый пакет документов.

- При одобрении кредита прийти в отделение для подписания договора и получить банковскую карту либо наличные.

Какие документы нужны для оформления

Кредитование физических лиц предполагает обязательное предоставление паспорта. Иностранным гражданам, постоянно проживающим на территории России, разрешается предъявить вид на жительство. Иногда могут попросить предоставить второй документ, например, водительское удостоверение или военный билет. Кроме этого, может быть запрошена справка о заработной плате и копия трудовой книжки.

Условия кредитования

В зависимости от выбранного кредитного продукта будут различаться и условия предоставления займа. Это качается не только сроков погашения ссуды, процентных ставок и суммы, но и дополнительных условий, таких как метод предоставления денег, способ погашения задолженности и наличие всевозможных комиссий и платежей. Все эти позиции оговариваются в договоре банковского обслуживания, который подписывается в двух экземплярах – для каждой из сторон.

Процентные ставки банков по кредитам для физических лиц

Кредитование физических лиц выгодно банкам, поскольку заемщик должен выплатить вознаграждение, которое выражается процентной ставкой. Ее величина зависит от ряда параметров, поэтому даже в одном и том же банке можно встретить продукты, ставки по которым могут кардинально отличаться. Наибольшие значения ставки будут иметь кредиты, выдаваемые без справок о доходах, наличия поручительства и оформления залога.

Сумма и срок кредитования

В зависимости от платежеспособности субъекта кредиторы рассчитывают возможную сумму займа. В идеале считается, что ежемесячная выплата по задолженности должна быть не более половины дохода заемщика. Сроки предоставления денег зависят от выбранного продукта, но, как правило, ссудодатели не против досрочного возврата кредитов, хотя об этом нужно узнавать непосредственно в самом банке.

Порядок начисления процентов

Для начисления процентов в процессе кредитования физических лиц применяется две системы: аннуитетная и дифференцированная. Отличие первой в том, что ежемесячные взносы рассчитываются по специальной формуле и имеют единое значение. Аннуитет подходит для крупных ссуд, выдаваемых на длительный период. При дифференцированном подходе проценты начисляются на остаток долга, поэтому величина взноса уменьшается с каждым разом.

Дополнительные комиссии и платежи

Читая кредитный договор, стоит уделить внимание таким пунктам, как дополнительные комиссии, например, смс-оповещение или интернет-банк. Все они являются необязательными, поэтому клиент имеет право от них отказаться. То же касается и добровольного страхования. Единственным случаем, когда кредитование физических лиц подразумевает покупку полиса – это страхование имущества, которое передается в залог (рынок ипотечного сектора кредитования).

В каком банке лучше взять кредит

Сегодня не составит труда подобрать оптимальный по параметрам продукт, который удовлетворит все потребности заемщика. Для удобства банки размещают на своих официальных страничках в интернете кредитные калькуляторы, при помощи которых можно онлайн рассчитать предстоящие выплаты, заполнив лишь несколько необходимых полей. Основные критерии, на которые важно обратить внимание при выборе кредитора:

- финансовая стабильность и надежность;

- количество отделений и банкоматов;

- репутация и рейтинг;

- онлайн-технологии и режим работы;

- грамотность сотрудников.

Дешевые кредиты физическим лицам

С целью привлечения новых клиентов банки предлагают выгодные предложения, которые заключаются в пониженных процентных ставках. Это могут быть как разовые акции, так и перманентные условия, например, для постоянных или зарплатных клиентов. Среди банков, предлагающих воспользоваться деньгами под небольшой процент, можно отметить:

- Ренессанс Кредит;

- Почтабанк;

- Сбербанк;

- Альфа-банк;

- Банк Москвы.

Выгодные кредиты в банках Москвы

У каждого человека свое понятие о том, насколько выгодно ему кредитование физических лиц. Для одних важен длительный срок предоставления займа и небольшая ежемесячные платы, тогда как другой будет рассматривать исключительно величину процентной ставки. Одним из важных параметров при выборе банка служит также время, потраченное на рассмотрение заявки, и необходимость предоставления большого числа документов. Выгодно взять кредит на сегодняшний день можно в следующих банках:

- ОТП Банк;

- Восточный экспресс банк;

- Совкомбанк;

- УБРиР.

Видео

Нашли в тексте ошибку? Выделите её, нажмите Ctrl + Enter и мы всё исправим!

Данный вид кредитования представляет собой заем фиксированной денежной суммы под определенный процент. Выплатить эту сумму Вам необходимо будет в заранее оговоренные сроки. На сегодняшний день кредиты физическим лицам являются распространенной практикой. Но далеко не каждый современный человек на достаточном уровне ориентируется во всех сложностях данного процесса. Именно поэтому кредитный брокер «Деньги24» готов сопровождать Вас на различных этапах процедуры оформления кредитного договора, независимо от ее сложности.

Современные займы предоставляют возможность жителям страны приобретать жилье, автомобили, оплачивать обучение, не имея при этом достаточной суммы денег. Кредит физ лицам принято условно распределять на несколько разновидностей в зависимости от реальных нужд заемщика.

Классификация займов

Кредитование физических лиц подразделяется на следующие виды:

- Потребительский заем предоставляется для решения возникающих проблемных ситуаций, которые будут обеспечивать комфортную жизнь. Данная услуга кредитования также может распространяться на часть стоимости определенного товара.

- Автокредитование - это кредитование физ лиц с целью приобретения автомобиля для личного пользования. Они могут быть не только отечественного, но и зарубежного производства. Данная услуга на сегодняшний день пользуется огромным уровнем популярности, поскольку практически каждый житель нашей страны хочет иметь собственный автомобиль или стремится к этому.

- Ипотечное кредитование - это кредиты банков физическим лицам, которые хотят получить значительную сумму финансовых средств для приобретения различных объектов недвижимости. Данные займы выдаются на длительные сроки под четко фиксированный процент.

- Экспресс-кредиты - это также кредиты, предоставляемые физическим лицам, которые в наше время пользуются высоким уровнем спроса из-за минимальных требований к предоставляемым документам (требуется только паспорт) и быстрого принятия решения.

- Кредитные карты – это тоже кредитование, так как при выдаче карты открывается кредитный лимит, в рамках которого можно рассчитываться кредитной картой в магазинах или снять наличные.

Банковские учреждения Москвы и Московской области, а также других регионов России выдают кредитные средства только тем жителям нашей страны, которые имеют стабильную работу и прописку.

Если Вы приняли окончательное решение взять заем, то для начала необходимо обращать внимание на сроки его выдачи. Чем меньше будут сроки погашения суммы кредита, тем меньше Вам придется переплачивать процентов. Поэтому целесообразнее всего будет обратиться за помощью к нашим кредитным брокерам. А мы, в свою очередь, предоставим Вашему вниманию наиболее выгодные условия кредитования и минимальные процентные ставки.

Наш кредитный брокер в любое удобное время готов предложить вниманию потенциального клиента полный спектр услуг кредитования для физических лиц . В современных банковских учреждениях вы можете провести следующие финансовые операции:

- положить сумму на срочный вклад;

- арендовать индивидуальную сейфовую ячейку;

- осуществить денежный перевод.

Москва и Московская область на сегодняшний день является регионом, где максимальной популярностью пользуются услуги выдаче кредита физическим лицам.

Преимущества программ займа для физических лиц, которые сопровождают наши брокеры

Сотрудники нашей компании являются профессиональными кредитными брокерами, которые готовы предложить клиентам выгодные условия кредитной поддержки. К числу основных преимуществ сотрудничества с нами можно отнести следующие моменты:

- мы поможем Вам подобрать программу с минимальными процентными ставками для получения кредита физ лицом;

- мы максимально оперативно рассмотрим вашу заявку;

- мы всегда предоставим Вашему вниманию все скрытые платежи и процентные выплаты.

Общая классификация кредитов

Кредитные отношения различают по разным формам займов. Все товарно-денежные ссуды классифицируют по базовым признакам:

Основные формы и виды кредитов

Банковская форма кредитования наиболее востребована. Такая ссуда предоставляется исключительно в денежном эквиваленте, имеет широкое целевое назначение и систематизируется по следующим показателям:

- срок погашения;

- обеспечение;

- метод погашения;

- категория заемщика / целевое назначение.

Банковская ссуда: основные виды кредита

Виды кредитов физическим лицам

Кредитование населения – одна из самых востребованных банковских услуг. Финансовые организации внедрили специальные кредитные программы физлицам и мелким/средним предпринимателям. Ссуды частным лицам условно разделяют на 4 группы.

Оформляются для приобретения товаров и расчета за предоставляемые услуги. К этой категории относятся ссуды на покупку техники, предметов домашнего обихода, ссуды на проведение ремонта, путешествия и т.д.

– долгосрочные займы, целевое назначение которых – покупка жилья. Приобретаемая недвижимость находится под залогом у банка до момента полного расчета по кредиту.

Банк выдает клиенту ссуду на покупку транспортного средства (кредитно-финансовая организация напрямую перечисляет деньги автосалону). Условия кредитования зависят от размера первоначального взноса, суммы займа и срока погашения. Обычно банки требуют от заемщика застраховать автомобиль по программе КАСКО (полное страхование ТС от ущерба и угона).

– программа, позволяющая получить авто, технику и оборудование в пользование. При заключении лизингового договора, имущество переходит в собственность клиента только после выплаты полной стоимости покупки.

Виды потребительских кредитов

Большинство потребительских кредитов можно разделить на несколько видов по следующим основным характеристикам:

1. Назначение займа:

- целевые кредиты – использование заемных средств заранее оговаривается с банком (покупка техники через торговую точку-посредника, оплата обучения, проведение ремонта и т.д.);

- нецелевые ссуды – заемщик не уведомляет банк о цели оформления кредита.

2. Способ выдачи кредита:

- оформление ;

- перечисление заемных средств на счет компании-продавца товарно-материальных ценностей и услуг;

- наличными в кассе банка.

- кредит на общих условиях для всех категорий клиентов;

- кредит на льготных условиях для студентов, пенсионеров, военных и т.д.

4. Тип обеспечения:

- беззалоговый кредит – наиболее популярный среди населения вид займа, основное достоинство – отсутствие обеспечения;

- залоговый кредит – клиент предоставляет банку в качестве обеспечения движимое/недвижимое имущество, депозит или поручительство физ.лица.

5. Порядок получения займа:

- единовременный кредит – ссуда выдается одной суммой;

- возобновляемый кредит – клиент может рассчитывать на получение кредитных средств в течение предусмотренного договором срока.

Виды ипотечных кредитов

Все ипотечные программы можно поделить на две основные группы: целевое и нецелевое кредитование.

Целевая ипотека – кредит на покупку жилья под залог приобретаемой или имеющейся в собственности заемщика/созаемщика/поручителя недвижимости.

Нецелевая ипотека – выдача кредита на личные цели заемщика под залог недвижимого имущества.

Стандартные программы банков по оформлению целевой ипотеки:

- ипотека строящегося жилья;

- ипотека на покупку жилья на вторичном рынке;

- кредит под незавершенное строительство частного дома;

- ипотека на покупку земли;

- кредит на приобретение загородной недвижимости.

Во многих банках предусмотрены ипотечного кредитования для льготных слоев населения: молодым и многодетным семьям, учителям, военнослужащим, сотрудникам полиции и РЖД.

Виды государственного кредита

Государственный кредит – система общественных отношений, где государство через уполномоченные структуры выступает кредитором/заемщиком.

Государственные займы систематизируют по таким признакам:

- срок действия;

- статус эмитента, участвующего в кредитных правоотношениях;

- категории субъекта – держателя ценных бумаг;

- тип доходности – форма выплаты;

- способ размещения;форма ссуды.

Наиболее распространенный метод государственного кредитования – облигации. Ценная бумага удостоверяет право держателя на получение в указанный срок ее номинальную стоимость / имущественные права.

Классификация международного кредита

Международный кредит – движение финансовых средств между странами. Перераспределение капиталов происходит с помощью банков-корреспондентов. Кредиторами выступают государства, банковские учреждения и валютно-кредитные организации. Заемщики: транснациональные банки (ТНБ), предприниматели и органы государственной власти.

Виды международных займов

- Получение транспортного средства в личное пользование через лизинг более выгодно, чем автокредитование. Кредит оформляется по льготной ставке, требования к заемщику менее жесткие.

- Ссуда с целевым назначением обычно дешевле других видов кредита.

- без обеспечения/поручительства дороже «залоговых» кредитов.