Как определить доходность акции. Доходность акций: расчет и формулы. Факторный анализ рентабельности

Оценивая результативность своих вложений и инвестиций, многие совершают одну и ту же ошибку. Эта ошибка состоит в расчете среднегодовой доходности как среднеарифметической. Это в корне неверно. Как минимум по тому, что такой подход не учитывает временную стоимость денег, а она у денег есть.

Для того чтобы закрыть этот вопрос, я решила выложить на блог статью с сайта Записки инвестора , которая так и называется “Ликбез: как рассчитать доходность?”. Благодаря ее автору, Сергею Спирину, мы сумеем легко во всем разобраться.

Понятие процента

Прежде, чем начать разговор про доходность, определимся с двумя понятиями, которые часто вызывают путаницу. Во-первых, определимся с тем, что такое «процент»? Слово «процент» происходит от латинского «pro centrum» – «за сто». Главное значение слова «процент» – сотая доля числа, принимаемого за целое, единицу. Обозначается знаком «%».

Если вы в Excel введете в ячейку любое число без значка процента (например, «5»), а затем поменяете формат данной ячейки на «процентный», то увидите в ячейке число 500,00% (т. е. в сто раз больше). Если же вы введете в ячейку Excel число со значком процента (например, «8%»), а затем поменяете формат ячейки на «общий» или «числовой», то увидите в ячейке число «0,08» (т. е. в сто раз меньше). Далее по тексту я буду время от времени приводить значения и в процентном формате, и в числовом.

Если после числа стоит значок %, то, чтобы привести его к числовому формату, нужно разделить число на 100. Т.е. 20% = 0,2. Если же, наоборот, вы хотите число привести к процентному формату, то его нужно умножить на 100. Т. е. 1,1 = 110%.

Также хочу обратить ваше внимание на то, как соотносятся между собой фразы «вырос на x%» и «вырос в y раз». Изменение на x% означает изменение в (1 + x) раз. Например, фраза «индекс вырос на 10%» означает то же самое, что и «индекс изменился в 1,1 раза».

Аналогично, изменение в y раз эквивалентно изменению на (y – 1) %. При этом если y > 1, то говорят о росте на (y – 1)%, а если y < 1, то говорят о падении на (y – 1)%. Например, изменение в 1,15 раз – это то же самое, что изменение на +15% (или рост на 15%). Изменение в 0,8 раз – это изменение на –20% (минус 20%) или падение на 20%.

Если цена выросла на 100%, значит, она выросла в 2 раза. Падение цены на акции на 25% (изменение –25%) эквивалентно изменению цены в 0,75 раз.

Простой и сложный процент

Напомню вкратце разницу между простым и сложным процентом. Предположим, что какой-то актив растет на 10% в год (то есть имеет доходность 10% годовых). Вы инвестируете в указанный актив 100 рублей. Какую сумму вы будете иметь через 2 года?

- Ссылка по теме:

Если вы думаете, что у вас будет 120 рублей, то вы, безусловно, ошибаетесь, забывая про сложный процент. Через год у вас будет сумма в 110 рублей, а вот 10% на втором году инвестиций будут отсчитываться уже от новой суммы в 110 рублей, поэтому через два года вы будете иметь уже 121 рубль.

Сложный процент (или дисконтирование) подразумевает реинвестирование капитала, поэтому при инвестициях, подчиняющихся принципу сложного процента, капитал увеличивается экспоненциально. Простой процент не предполагает реинвестирования капитала, поэтому капитал растет линейно.

Однако экспоненциальное увеличение капитала наблюдается не только в случае явного начисление «процентов на проценты», как в случае с . Экспоненциальный рост стоимости мы наблюдаем на длительных промежутках времени для любого рыночного актива.

Например, паев , товаров на товарных рынках (золото, серебро, нефть, зерно), недвижимости и пр. на длительных периодах времени также напоминает экспоненту, подчиняясь правилу сложного процента.

Среднеарифметическая и среднегодовая доходность

Часто приходится решать обратную задачу. Известно, что стоимость какого-то актива за 2 года выросла на 21%. Как рассчитать годовую доходность, которая позволила бы достичь такого результата? Думаю, из примера выше очевидно, что напрашивающийся ответ «разделить 21 на 2» – неправильный. 21/2 = 10,5%. А как мы уже знаем, правильный ответ – 10,0%. В этом примере:

- 10,5% – среднеарифметическая доходность.

10,0% – среднегодовая доходность (часто также употребляют термин «средняя доходность в годовом исчислении» или «среднегеометрическая доходность»).

Как видите, это не одно и то же. Чтобы это стало совсем очевидно, попробуйте ответить на следующий вопрос. Допустим, в первый год стоимость актива увеличилась на 100% (изменение +100%), а во второй год уменьшилась на 50% (изменение –50%). Какова средняя доходность инвестиций в этот актив за два года?

Очевидно, что среднеарифметическое «25%» – неверный ответ. Правильный ответ – 0%. Если сначала стоимость ваших активов в 2 раза выросла (+100%), а затем в 2 раза упала (–50%), то в итоге она не изменилась.

Выведем формулу для расчета среднегодовой доходности, где:

- n – количество лет;

- x – годовая доходность (в %).

Значком «^» будем обозначать возведение в степень.

Результат через 1 год: A(1) = A(0) * (1 + x)

Результат через 2 года: A(2) = A(1) * (1 + x) = A(0) * (1 + x)^2

Результат через 3 года: A(3) = A(2) * (1 + x) = A(0) * (1 + x)^3

Результат через n лет: A(n) = A(n-1) * (1 + x) = A(0) * (1 + x)^n

Единицы в формулах появились из-за того, что мы использовали в расчетах годовую доходность в процентном формате, (x) (т.е. мы рассматриваем изменение как рост на +10%, x = 0,1). Если же вместо этого мы используем изменение за год в разах (y) (т.е. мы рассматриваем изменение как рост в 1,1 раза, y = 1,1), то единицы из формул исчезнут:

- A(0) – исходное количество денег;

- n – количество лет;

- А(n) – количество денег через n лет;

- y – ежегодное изменение (в разах).

Результат через 1 год: A(1) = A(0) * y

Результат через 2 года: A(2) = A(1) * y = A(0) * y^2

Результат через 3 года: A(3) = A(2) * y = A(0) * y^3

Результат через n лет: A(n) = A(n-1) * y = A(0) * y^n

Если за 2 года был показан результат A(2) = 21%, тогда годовая доходность x вычисляется по формуле:

x = √((A(2)/A(0)) – 1. Или, что то же самое, x = (A(2)/A(0))^(1/2) – 1.

Или, если мы используем в формулах изменения не «в процентах», а «в разах», то:

y = √(A(2)/A(0)). Или, что то же самое, y = (A(2)/A(0))^(1/2).

Здесь √(число) – квадратный корень из числа, (число)^(1/2) – число в степени 1/2. (Извлечение квадратного корня из числа и возведение числа в степень 1/2 – это одно и то же). Проверяем: √(0,21 + 1) – 1 = √(1,21) – 1 = 1,1 – 1 = 0,1 = 10%

Пример. Вы положили на банковский вклад 100.000 рублей и через 4 года сняли 150.000 рублей, т.е. сумма ваших средств выросла за 4 года на 50%. Какова средняя доходность в годовом исчислении?

Доходность = 4√ (1 + 0,5) – 1 = (1 + 0,5)^(1/4) – 1 = 0,1067 = 10,67% годовых

4√(x) – это корень четвертой степени из x, (x)^(1/4) – это x в степени (1/4). Напомню, что это одно и то же. Также (для тех, кто совсем забыл математику) напомню, что 4√(x) = √ (√ (x)). Чтобы извлечь корень четвертой степени на калькуляторе, нужно просто нажать значок «√» дважды.

Как посчитать то же самое в Excel? Для извлечения квадратного корня в Excel существует функция =КОРЕНЬ(число). Например, =КОРЕНЬ(1,44) даст значение 1,2. А вот функции извлечения корня произвольной степени в Excel нет. Поэтому вместо этого придется использовать функцию =СТЕПЕНЬ(число; степень). Чтобы взять корень 5-ой степени из числа, пишите =СТЕПЕНЬ(число;1/5).

Есть и еще один способ посчитать в Excel среднегодовую (среднегеометрическую) доходность. Если у вас есть массив данных, представляющий собой изменения «в разах» (именно «в разах»!), то можно использовать функцию Excel =СРГЕОМ(число1; число2; …).

В этой функции число 1, число 2, … – до 30 аргументов, для которых вычисляется среднее геометрическое. Вместо аргументов, разделяемых точкой с запятой, можно использовать также ссылку на массив данных. Вместо перечня аргументов (число1; число2; …) может стоять также ссылка на массив ячеек, например =СРГЕОМ(A1:A8).

Функция СРГЕОМ вычисляет результат по формуле: СРГЕОМ(y1; y2; … ; yN) = N√(y1*y2*…*yN). Еще раз обращаю внимание, что попытка использовать функцию СРГЕОМ для аргументов «в процентах» дает неверные результаты. Прежде чем использовать эту функцию для расчета среднегодовой доходности, необходимо пересчитать «проценты» в «разы».

Пример. За 2 года и 6 месяцев стоимость пая в инвестиционном фонде выросла на 42,7%. Какова среднегодовая доходность фонда?

На обычном бухгалтерском калькуляторе (без функции возведения в степень) вы это уже не посчитаете. Набирайте в ячейке Excel: =СТЕПЕНЬ(1+42,7%;1/2,5)-1. Получаете ответ: 15,28% годовых. Не забудьте установить формат ячейки как «процентный», а также отображение нужного количества знаков после запятой. Иначе вы увидите результат 0,15 или 0,1528, что, на самом деле, одно и то же, однако, может ввести вас в заблуждение.

Обратите внимание на то, что в Excel вы можете смешивать в формулах процентный и числовой форматы, нужно только не забывать, где нужно ставить (или, наоборот, не ставить) значок «%». Например, формула может быть написана так: =СТЕПЕНЬ(1,427;1/2,5)-1. Или так: =СТЕПЕНЬ(100%+42,7%;1/2,5)-1. Результат от этого не изменится.

Также обратите внимание на то, что, в отличие от банковского вклада, стоимость пая ПИФа растет неравномерно – в один период времен стоимость паев растет, в другие – падает. Тем не менее, для сравнения между собой различных вариантов инвестиций, нам бывает необходимо знать, какой должна была бы быть годовая доходность инвестиций с равномерным графиком роста, чтобы дать нам тот же результат, что и вложение в актив с неравномерным ростом.

Эта доходность и называется среднегодовой доходностью (или средней доходностью в годовом исчислении). Еще раз напоминаю, что нельзя путать ее со среднеарифметической доходностью.

Среднегодовая доходность – это прибыль, которую вы должны зарабатывать каждый год, чтобы получить результат, равный результату при получении разных годовых прибылей.

Пример. Значение индекса ММВБ на конец декабря 1997 года – 85,05 пунктов. Значение индекса ММВБ на конец 2007 года – 1888,86 пунктов. Какова среднегодовая доходность индекса ММВБ за 10 лет?

Решение: вводим в ячейку Excel формулу: =СТЕПЕНЬ(1888,86/85,05;1/10)-1. Получаем ответ: среднегодовая доходность индекса ММВБ за 1998 – 2007 гг. = +36,35% годовых.

Пример. По данным Госкомстата РФ (gks.ru) потребительская инфляция в России составляла (по годам):

2000 г. – 20,2%

2001 г. – 18,6%

2002 г. – 15,1%

2003 г. – 12,0%

2004 г. – 11,7%

2005 г. – 10,9%

2006 г. – 9,0%

2007 г. – 11,9%

Какова среднегодовая потребительская инфляция в РФ за 8 лет (2000 – 2007 гг.)?

Вычисляем рост за 8 лет как произведение изменений за каждый год «в разах». Если за 2000 год потребительская корзина россиян подорожала в 1,202 раза, а за 2001 год – в 1,186 раза, то общее удорожание за два года составило 1,202 * 1,186 = 1,426 раза. Соответственно, чтобы рассчитать общий рост потребительской корзины за 8 лет, нужно перемножить изменения стоимости потребительской корзины за каждый год: 1,202 * 1,186 * 1,151 * 1,120 * 1,117 * 1,109 * 1,090 * 1,119 = 2,777

Потребительская корзина за 8 лет подорожала в 2,777 раз (или на +177,7%, что одно и то же). Это эквивалентно среднегодовому росту в 8√(2,777). Чтобы посчитать это в Excel, необходимо задать формулу =СТЕПЕНЬ(2,777;1/8). Получим среднегодовой рост в 1,1362 раз, что соответствует среднегодовой инфляции 13,62% в год.

Есть и другой вариант. Вводим в ячейку Excel функцию =СРГЕОМ(1,202; 1,186; 1,151; 1,120; 1,117; 1,109; 1,090; 1,119). Получаем 1,1362, а затем вычитаем единицу, чтобы получить проценты, и получаем 13,62%.

Определение доходности акции является очень важным как в процессе принятия решения касательно покупки актива, так и при управления инвестициями.

Акция – это ценная бумага, которую в определенный момент выпускает акционерное общество. Данный документ удостоверяет право собственности на зафиксированную в документах долю в уставном капитале соответствующего АО.

В качестве эмитента акций могут выступать разнообразные предприятия, коммерческие (и не только) банки, различные инвестиционные компании и любые другие биржевые, промышленные, коммерческие структуры, которые были созданы в формате АО.

В связи с наличием нескольких этапов существования ценных бумаг, их достаточно длительным обращением на рынке, есть несколько цен акций, каждая из которых играет достаточно важную роль в их оценке: номинальная стоимость, эмиссионная и рыночная.

Определение номинальной и рыночной цены

Доходность акции определяется несколькими параметрами, но до того, как ее определить, необходимо разобраться с другими важными показателями и особенностями расчета. Номинальная цена – это стоимость, которая высчитывается посредством деления общей величины уставного капитала АО на количество выпущенных ценных бумаг.

Формула подсчета номинальной цены:

НЦ = УК: N

Здесь: НЦ – номинальная цена, УК – уставной капитал, N – число акций.

Данный тип цены является определенным ориентиром в определении ценности бумаги, выступая базой для формирования рыночной и эмиссионной стоимости, а также уровня дивидендов.

Именно пропорционально номинальной стоимости ценных бумаг осуществляются выплаты долей акционеров в случае ликвидации АО.

Цена, за которую инвестор , называется стоимостью приобретения .

В случае, когда бумаги приобретаются у самого эмитента (первичный рынок ценных бумаг), стоимость называется эмиссионной, когда же сделка заключается на вторичном рынке – речь уже идет про рыночную цену.

Рыночная стоимость из расчета на 100 ден. единиц номинала – это курс, который определяется по формуле:

КА = РЦ х 100: НЦ

Здесь: КА – курс акции, РЦ – ее рыночная цена, НЦ – номинальная.

Уровень дохода от ценных бумаг и его расчет

Доходность акции – это сумма роста курсовой цены бумаги и дивидендов. Полную годовую прибыль вычисляют в процентах с использованием формулы:

ДА = (ДГ + (КЦ – НЦ)) х 100: НЦ

Здесь: ДА – доход от акции, ДГ – дивиденды за год в рублях, КЦ – курсовая цена на момент подсчетов в рублях, НЦ – номинальная либо рыночная цена в рублях.

Если ценные бумаги были куплены после начала календарного финансового года либо проданы до его завершения, то прибыль считается не за весь год, а лишь за определенные дни и формула выглядит так:

ДА = (ДГ + (КЦ – НЦ)) х В х 100: (НЦ х 365)

Здесь: В – время владения бумагой в течение года в днях.

В данном случае оценка стоимости и доходности выполняется для того, чтобы понять, какую прибыль акционер может получить от роста цены. Но реализована прибыль может быть лишь в том случае, если акция будет продана по новой стоимости. Прибыль в таком случае равна приросту капитала и возможному доходу акционера (потенциально).

Доходность акции характеризуют два основных фактора:

- Дивиденды – часть распределяемой между акционерами прибыли АО

- Продажа – возможность реализовать ценные бумаги на фондовой бирже, получив за них больше, чем было заплачено ранее

Дивиденды – это определенная часть распределяемой прибыли акционерного общества в перерасчете на одну акцию. Дивиденды могут быть рассмотрены в качестве своеобразной премии инвестору за тот риск, которому он подверг свои средства, вкладывая их в бумаги именно этого акционерного общества. В случае покупки бумаг Сбербанка риски будут одни, при вложениях в стартап – совершенными иными, но они всегда присутствуют.

Расчет дивидендной ставки:

ДС = ДД: НЦ

Тут: ДС – показатель, ДД – дивидендный доход, НЦ – номинальная стоимость.

Доходностью называется соотношение прибыли к вложенным средствам.

Ставка текущей прибыли рассчитывается по формуле:

ТП = ДД: ЭРЦ

Тут: ЭРЦ – рыночная или эмиссионная стоимость.

Но дивиденды являются не единственным источником прибыли от ценных бумаг. Для инвестора часто основным заработком становится меняющаяся цена акции – ожидание, что в будущем биржевой курс существенно вырастет. может обеспечить хороший заработок.

Абсолютным размером дополнительной прибыли считается разница между ценой рыночной и стоимостью покупки. Дополнительной доходностью считают:

ДД = АД: ЦП = (РЦ – ЦП) : ЦП

Тут: ДД – дополнительная доходность, АД – абсолютный размер дополнительной прибыли, ЦП – цена приобретения, РЦ – рыночная цена.

Общий доход считают так в виде суммы ставки дивидендов и суммы дополнительного дохода.

Важным понятием является ожидаемая доходность акции – процентная ставка либо сумма, которую планирует инвестор получить по прошествии определенного промежутка времени в результате вклада в актив. Данный показатель рассчитывается на базе исторических данных изменений цены либо с полным набором вероятностей.

Если есть полный набор вероятностей, то ожидаемая доходность может быть рассчитана по формуле:

Pi – возможность наступления i определенного исхода событий

ki – прибыльность при этих условиях

n – число исходов событий

Но в реальных условиях финансового рынка инвесторы чаще всего берут во внимание исторические данные. Тогда ожидаемую прибыльность считают как среднеарифметическое:

ki – прибыльность ценной бумаги в периоде i

n – число наблюдений

Оценка привлекательности ценных бумаг

На рынке ценных бумаг есть определенные активы, прибыльность которых может быть довольно легко спрогнозирована. Так, вряд ли сильно будет меняться цена активов Яндекс, а вот доходность акций Газпрома ввиду некоторых обстоятельств не так хорошо предсказуема. Чтобы оценить перспективность инвестиций, необходимо учитывать некоторые факторы.

1) В первую очередь, учитывают реальную рыночную стоимость бумаг – самую вероятную сумму, на которую можно обменять акцию, заключая сделку с прекрасно осведомленным грамотным продавцом. Обе стороны – продавец и покупатель должны обладать достаточной информацией касательно актива и действовать открыто.

Когда цена акции намного ниже реальной (высчитанной по всем формулам и оцененной в соответствии с перспективами эмитента) – нужно скупать актив, если оценена выше – желательно быстро продавать. Так, довольно легко было проследить, что доходность некоторых акций российских компаний в 2016 году была намного ниже ожидаемой ввиду определенных событий и потрясений в экономике. В то же время, недооцененные активы показали неожиданный рост и дали хороший держателям.

2) Собираясь покупать ценные бумаги компании/предприятия, нужно оценить перспективы роста : реальный и ожидаемый доход, конкурентоспособность и перспективы услуг/товаров, возможность расширения деятельности и «захвата» новых рынков, уровень квалификации руководителей и менеджеров и т.д.

При покупке акций учитывают такие показатели:

- Рыночная стоимость (реальная на данный момент)

- Экономическая стоимость (ожидаемая)

- Номинальная цена (официальная, установленная при утверждении устава)

Часто инвесторы осторожно относятся к резко взлетевшим в цене активам. Но не стоит бояться, что теперь их ждет лишь падение: так, акции Apple растут постоянно и после каждого нового взлета, когда кажется, что подорожания уже не будет, цифры снова доказывают обратное. Поэтому в таком случае нужно анализировать причины подорожания и выявлять перспективы.

3) Обращают внимание на отношение капитализации (общей цены ценных бумаг) к прибыли (Р/Е). Чем более высокий коэффициент, тем более дорогой является акция в сравнении с прибылью предприятия. Если компания демонстрирует высокий показатель, это говорит о том, что инвесторы могут рассчитывать на стремительный рост бизнеса.

Нужно помнить, что в разных секторах промышленности, экономики данный показатель может сильно отличаться. Если проанализировать дивидендную доходность российских акций в 2016 году, можно увидеть совершенно разные цифры и не всегда они говорят про плохую и хорошую финансовую ситуацию в компании, часто речь просто идет о разных сферах деятельности: у сырьевых компаний низкие цифры, у технологических – высокие.

4) Инвесторы смотрят и на отношение капитализации к свободному финансовому потоку (Р/СF) – деньги, которые остаются у предприятия после выплаты всех расходов. Если показатель низкий, то бизнес здоровый и дивиденды будут хорошими, если высокий – это говорит про наличие проблем. С другой же стороны, очень хорошие показатели могут говорить о том, что бизнес не развивают, а всю прибыль забирают из проекта.

5) Еще один важный критерий – отношение капитализации к балансовой цене активов (Р/ВV), которая представляет собой активы с вычетом обязательств и долгов. Так, если капитализация равна 2 миллионам, а активы – 1 миллиону, то Р/ВV будет 2, что неплохая цифра.

6) Может быть полезен расчет капитализации в соотношении с выручкой (Price/Sales) – многие инвесторы предпочитают компании с очень большой выручкой, но это не всегда гарантия высокого дохода.

Чтобы иметь возможность получать прибыль от инвестиций в ценные бумаги, нужно хорошо знать рынок, искать недооцененные активы, прогнозировать изменения наперед. Портфель вложений желательно диверсифицировать, вкладывая в ценные бумаги компаний, работающих в разных секторах экономики. Если самостоятельно управлять активами трудно, можно обратиться к управляющим, войти в состав фонда.

Чтобы оценить финансовую эффективность , инвестору необходимо рассчитать доходность облигации. Доходность – это относительный показатель эффективности вложений в финансовые инструменты. Доходность — это доход, приходящийся на единицу затрат.

Доходность облигации

Доходность и доход являются разными величинами. называется совокупность денежных средств, получаемых в результате ее владения.

Доход – это абсолютный показатель, выраженный в денежном выражении, доходность – относительный показатель, выраженный в процентах. Доходность может быть как положительной (прибыль), так и отрицательной (убыток). Доходность тесно связана с риском, чем выше доходность, тем выше риск.

Различают текущую доходность и полную (конечную) доходность облигаций.

Текущая доходность

Текущий доход облигации – это средства, полученные в текущем году.

Текущая доходность – это отношение годовой купонной выплаты к цене покупки облигации (текущей рыночной цене).

Текущая доходность облигации рассчитывается по формуле:

Текущая доходность облигации (%) = Годовые купонные выплаты (руб.)/Цена покупки облигации (руб.)

Например, инвестор приобрел облигацию за 800 рублей, номиналом 1 000 рублей и купоном 15% годовых. Срок погашения через 3 года, купон выплачивается 2 раза в год.

Текущая доходность данной облигации = (1000 * 15%)/800 * 100 =18,75%.

Чтобы принять инвестиционное решение и выбрать наиболее эффективную ценную бумагу нужно сравнить текущие доходности разных финансовых инструментов. Но текущая доходность – это простейший показатель, при выборе облигации она не отражает доход в виде дисконта. Текущая доходность по облигациям с нулевым купоном будет равна нулю. Для того, чтобы учесть дисконт рассчитывают конечную (полную) доходность.

Конечная (полная) доходность

Конечный доход – это доход за все время владения ценной бумагой. Конечный доход определяется суммированием годовых доходов. Если купонная ставка в течение срока, на который она была выпущена, оставалась неизменной, она умножается на период владения.

Помимо суммы получаемого дохода за определенное количество лет, в конечном доходе необходимо учесть разницу между ценой покупки облигации и ценой ее продажи.

При определении конечного дохода в пересчете на год необходимо конечный доход разделить на количество лет владения данной ценной бумагой.

Конечная (полная) доходность характеризует полный доход по облигации, приходящийся на единицу затрат на покупку этой облигации в расчете на год.

Конечная (полная) доходность определяется по формуле:

Конечная доходность(%) = (Совокупный купонный доход + Дисконт)/(Цена покупки * количество лет владения облигацией) х 100.

Возвращаясь к примеру, указанному выше полная доходность облигации будет следующей:

Конечная доходность облигации = (1000 * 15% * 2)+ 200)/(800* 2) * 100 =31,25%.

Факторы, влияющие на доходность

На доходность облигаций большое значение оказывают следующие факторы:

- степень риска неплатежа — чем выше риск неуплаты заемщиком своих обязательств, тем больше должен быть доход инвестора;

- время погашения – чем больше срок погашения, тем больше должен быть уровень дохода;

- риск ликвидности – чем ниже ликвидность, тем выше премия за риск;

- налогообложение – налоги уменьшают доходность облигаций;

- инфляция – чем выше инфляция, тем ниже доходность.

Нина Полонская

Инвестор может получить доход с акций двумя способами: за счет роста курсовой стоимости акций и за счет дивидендов.

Основным доходом инвестора по акциям является рост курсовой стоимости акций. Если дела у компании идут хорошо, ее выручка и прибыль растет, компания развивается, выплачивает дивиденды, которые тоже растут, это положительно отражается на цене акций, и она растет. Инвестор, видя такое положение вещей и оценив перспективы, покупает компании. Если дела компании продолжают идти так же хорошо, цена акций вырастает, тогда инвестор может продать акции по цене дороже и получить прибыль.

Складывается из роста курсовой стоимости акций и дивидендов. Доходность акций показывает какой доход в процентом или номинальном выражении принесли акции. Доходность в общем смысле рассчитывается как сумма прибыли, деленная на сумму вложенных средств. Так как по акциям можно получить не только прибыль, но и убыток, то доходность может быть отрицательной. Рассмотрим как определить доходность акций.

Дивидендная доходность акций

Дивидендная доходность акций характеризуется отношением размера дивиденда к цене акции. Дивидендная доходность рассчитывается по формуле:

d — размер дивиденда за год

p — рыночная цена акции

Например, дивиденды по акциям Газпрома за 2013 год были равны 7,2 рубля. Цена акции 130 рублей.

Дивидендная доходность равна 7,2/130*100%=5,53%

Рыночная (текущая) доходность акций

Рыночная доходность акций, то есть за счет роста курсовой стоимости, рассчитывается по формуле:

P1 — цена продажи акции

P1 — цена продажи акции

P0 — цена покупки акции

Текущая доходность акций рассчитывается также и показывает доходность, которую получит инвестор, если продаст акцию по текущей рыночной цене.

Если цена покупки акций Газпрома 120 рублей, а цена продажи 135 рублей, то доходность равна (135-120)/120*100%=12,5%.

Полная доходность акций

Полная доходность складывается из дивидендов и роста курсовой стоимости

Возьмем те же цифры, что и в предыдущем примере: (7,2 + (135-120))/120*100% = 18,5%

Возьмем те же цифры, что и в предыдущем примере: (7,2 + (135-120))/120*100% = 18,5%

Доходность акций в процентах годовых

Владеть акцией можно как меньше, так и больше года. Поэтому, чтобы сравнить доходность акций с доходностью другого инструмента, например, депозита, ее нужно привести к равнозначному значению — доходности в процентах годовых. Для этого доходность умножается на коэффициент k=365/количество дней владения акцией. Если акцией владели 250 дней, доходность в процентах годовых рассчитывается так:

(7,2 + (135-120))/120 * 365/250 * 100% = 27,01%

«Сегодняшний инвестор не получает прибыль от вчерашнего роста»

(Уоррен Эдвард Баффетт)

Сейчас я подвожу итоги первого года своего публичного проекта «Разумный инвестор». Скоро опубликую, особо не тороплюсь, так как до осени ничего не собираюсь предпринимать - ни покупать, ни продавать…

Весь год я определял доходность моего портфеля по методике, которую используют ПИФы, при расчете стоимости паев. В принципе, это правильно, но только для цены паёв. Результат конкретного инвестора будут совсем иным.

Есть один нюанс, который всё усложняет в вопросе определения доходности. Это операции ввода/вывода!

Ранее озвученный мой результат +17,89% ,оказался неверным (точнее это не моя доходность, а изменение стоимости пая – если мой портфель был бы ПИФом и я брал деньги в управление у пайщиков).

Так как я производил регулярные инвестиции, а также два раза выводил средства , то использовать данный метод уже нельзя, он искажает реально полученную доходность. Реальная доходность получилась +23,78% годовых (как раз скучные 24% годовых, которые на этих выходных обсуждали на сМарт-Лабе )))

Думаю, многим будет полезно прочесть данный пост. Я до недавнего времени даже не знал этой информации, мне казалось, что применяемый способ вполне приемлем.

«Как рассчитать доходность? », на первый взгляд этот вопрос не должен вызывать ни малейшего затруднения. Многие знают, что для того чтобы посчитать доходность, необходимо результат инвестиций разделить на сумму вложенных средств и перевести полученное значение в проценты годовые.

Формула расчета доходности (в процентах годовых), если не происходило вводов/выводов:

D = ((ΔS)/Sнач) * 365/T * 100%, где

D – искомая доходность,

ΔS – результат инвестирования в абсолюте,

Sнач – сумма первоначальных инвестиций,

T – количество дней в рассматриваемом периоде.

Но задача расчета доходности многократно усложняется в случае, если в течение рассматриваемого периода осуществлялись вводы или выводы средств в рамках инвестиционного портфеля. В таком виде она вызывает затруднения даже у опытных специалистов в области инвестиций.

Решение данной задачи мне подсказали мои коллеги из УК Арсагера

Немного теории:

Начнем с определения того, что же такое вводы и выводы денежных средств. Ввод денежных средств – это направление денег на инвестиции. К примеру, Вы приобрели инвестиционные паи фонда или внесли деньги на брокерский счет – все это является вводом средств. Изъятие инвестиционных средств является выводом, то есть, в рамках примеров, выводы возникают при погашении инвестиционных паев или выводе денег с брокерского счета.

Зная, что же такое вводы/выводы, рассмотрим конкретную ситуацию, которая поможет понять логику решения задачи по корректному определению доходности с учетом вводов/выводов средств.

Некий инвестор приобрел акций на сумму в 1000 рублей (Sнач ).

Через 3 месяца он купил еще акций на 500 рублей (Sвв ).

Еще через 4 месяца инвестору срочно понадобились деньги, и он был вынужден продать часть акций на сумму в 300 рублей (Sвыв ).

Через год после первоначального приобретения, стоимость акций составила 1300 рублей (Sитог ).

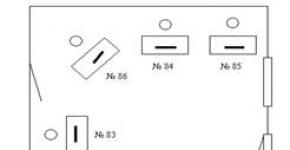

В виде графика данную ситуацию можно представить следующим образом:

Чтобы корректно рассчитать доходность от инвестиций нам по-прежнему необходимо разделить результат инвестиций на сумму вложенных средств. Остается только определить, что в рассматриваемой ситуации является результатом и какова корректная сумма вложенных средств.

Первым шагом будет расчет результата инвестиций. Интуитивно понятно, что результат инвестиций это разница между теми средствами, которые были получены, и теми, которые были вложены. То есть, необходимо из суммы итоговой стоимости инвестиций и всех выводов вычесть сумму начального и последующих вводов.

Формула для определения результата инвестирования с учетом вводов/выводов:

ΔS = (Sитог + ΣSвыв) – (Sнач + ΣSвв), где

ΔS – результат инвестирования за период в абсолюте,

Sитог – итоговая оценка инвестиций (1 300),

ΣSвыв – сумма всех выводов средств (300),

Sнач – сумма первоначальных инвестиций (1 000),

ΣSвв – сумма всех вводов средств (500).

Применим данную формулу к рассмотренной ситуации: ΔS = (1300 + 300) – (1000 + 500) = 100. Таким образом, инвестор заработал 100 рублей.

Второй шаг в расчете доходности является наиболее важным: необходимо корректно определить с какой суммой соотносить рассчитанный результат инвестирования, то есть корректно определить сумму вложенных средств.

В каждый временной подпериод (T1, T2, T3) сумма вложенных средств была разной. В подпериод T1 – 1000 рублей, T2 – (1000+500) рублей, T3 – (1000+500-300) рублей. Кроме того, сами по себе эти временные подпериоды не равны. T1 – 90 дней, T2 – 120 дней, T3 – 155 дней. Поэтому необходимо согласовать суммы вложенных средств с количеством дней в подпериоде, определив таким образом среднюю «рабочую» сумму (средневзвешенную по времени сумму вложенных средств ) на рассматриваемом периоде.

Формула для определения средневзвешенной суммы вложенных средств с учетом вводов/выводов:

V = (T1*Sнач+T2*(Sнач+Sвв)+T3*(Sнач+Sвв-Sвыв)+…+Tn*(Sнач+ΣSвв-ΣSвыв)/ ΣT, где

V – средневзвешенная сумма вложенных средств,

T1, T2, T3,Tn – количество дней в подпериоде,

ΣT – суммарное количество дней на рассматриваемом временном отрезке.

Применим данную формулу к рассмотренной ситуации: V = (90*1000 + 120*(1000+500) + 155*(1000+500-300))/365 = 1249,32.

Средневзвешенная сумма вложенных инвестором средств составила 1249,32 рублей.

Теперь известны все элементы, необходимые для непосредственного расчета доходности.

Третий шаг – расчет доходности из полученных значений. Для этого поделим рассчитанный ранее результат инвестирования на средневзвешенную сумму вложенных средств и переведем полученный результат в проценты годовые.

Формула следующая: D = (ΔS/V) * 365/T * 100%

Получается, что в рассмотренной ситуации доходность составляет: (100/1249,32) * 365/365 * 100% = 8% годовых.

Выводы:

Используя данные формулы, Вы всегда сможете корректно оценить доходность Вашего инвестиционного портфеля и при помощи полученных значений оценить эффективность Ваших инвестиций.

Рассмотренный алгоритм не является простым, но когда дело касается расчета доходности и прибыли, то главное – это точность. Данный алгоритм позволяет учесть все нюансы, связанные с вводами/выводами средств и получить корректный расчет доходности.

Если Вы пользуетесь услугами доверительного управления, узнайте, каким образом происходит расчет прибыли и доходности по Вашему портфелю и, если он отличается от обозначенного выше алгоритма, то это повод проверить корректность применяемого алгоритма.

Необходимо внимательно относится к расчету доходности Ваших инвестиций, так как этот показатель является определяющим при проведении анализа эффективности инвестирования и, если он будет рассчитан неверно, то это создаст неверное представление об эффективности Ваших инвестиций.

Т еперь практический расчет по моему портфелю.

Как я писал ранее, я считал изменения портфеля по методу «ПИФов», т.е. при вводе новых средств я определял новое СЧА и делил на «стоимость пая» до ввода средств, тем самым увеличивал кол-во паёв для непрерывного продолжения графика стоимости портфеля.

По факту я рассчитывал изменение «цены пая», но это не реальная доходность моих инвестиций, так как этот метод не учитывает суммы ввода/вывода средств. Я мог вводить новые деньги при просадках, и выводить на пиках, и по итогам график «цены пая» мог быть в нуле – а результат инвестиций в хорошем плюсе.

Произведу расчеты доходности по портфелю по формуле приведенной выше , с учетом всех вводов/выводов и дат совершения операций, а также итогового финансового результата:

Получилось +23,78% годовых.

+21,76% за 334 дней – в годовых (за 365 дней) это +23,78%. Так что всё правильно посчитал.

Довольно значимое искажение – 24% или 18% - есть разница! Если Вы управляете активами и за год не вводите и не выводите средств, то определение доходности по методики «ПИФов» подходит, но, если Вы вводите и выводите средства, то не использовать данный метод – обманывать самого себя или своего инвестора!

Кстати, некоторые ушлые управляющие, показывая свой эквити на истории прибегают к такой хитрости – имея мегарезультат на малой сумме, а позже когда инвесторы вводят более значимые деньги – результат может ухудшиться, но эквити всё равно будет привлекательным для новых инвесторов.

Например, рост эквити в 5 раз за 2 года, из которых за первый год эквити увеличился в 4,5 раза при начальном капитале в 100 тысяч рублей, а потом в конце первого года внесли еще 50 млн. рублей, и результат за второй год был всего лишь +11%, но на эквити за 2 года будет красивый рост в 5 раз!

По методике определения «цены пая» будет всё красиво, а по реальной доходности для инвестора – значительнее скромнее. Рекомендую быть внимательнее к таким моментам…

А какой способ используете Вы?

Оба метода можно и нужно использовать – но для разных целей, это Вы должны понимать. Если Вы ПИФ (или ИДУ) и берете деньги в управление – определение стоимости пая необходимо, но кроме этого, нужно определять доходность каждого конкретного инвестора. Она будет различаться в зависимости от его операций по вводу/выводу средств.

P.S. Кстати, из-за этого нюанса иногда происходит ошибочное определение результата доходности у конкретного инвестора, что приводит к заблуждениям из-за этого.

Яркий пример – Элвис Марламов , который этой весной вносил средства для покупки акций на провале рынка. Его даже обвиняли в этом? Разве ввод/вывод средств – это зло для инвестора?

Считаю, что это плюс управляющему – умение в нужный момент нажать на газ. Использование плеча – я оставлю за скобками, это дело каждого, я бы не стал его использовать. Но ввод средств для покупки неадекватно дешевых активов – это гуд.

Он сделал всё правильно! Заработал на этой панике.

Но его эквити публичных счетов – всё также внизу. Как такое может быть? Даже пишут, что Элвис всё слил?! Так ли это на самом деле? Или это минус общепринятой системы определения доходности?

Вся беда в том, что общественность определяет лишь «цену пая» каждого инвестора, а не реальную доходность, которую делает конкретный инвестор.

Элвис мне обещал прислать необходимые данные для расчета реальной доходности. Будет продолжение!

Успешных инвестиций!