Банки дающие кредиты без проверки кредитной истории. Банки, не проверяющие кредитную историю. Какие банки не проверяют кредитную историю заёмщика Проверяет ли банк пойдем кредитную историю

В случае, если вам нужен кредит, но в прошлом вы не очень добросовестно платили по кредиту – вероятнее всего в банке вам откажут в займе или новом кредите. Тогда можно найти информацию о том, какие банки не проверяют кредитную историю – и обратиться непосредственно туда.

Кредитная история – это такая выписка из базы данных на каждого человека, указывающая, когда и сколько он брал в долг у банка, а также данные о погашении этих долгов.

Необходимость предъявления кредитной истории прописана в законе «О кредитных историях».

Один из таких вариантов – отказ от взятия денег у банка на 15 лет – срок хранения любой информации в базе данных.

Еще есть возможность исправить свою кредитную историю или же попытаться взять кредит без проверки предыдущих займов.

Если вам деньги нужны немедленно, лучше сразу воспользоваться банком, чем пытаться очистить кредитную историю, так как это долгий процесс, требующий большого количества времени.

Кредитная история

Данный документ формируется в специальном бюро кредитов. Это позволяет проверить надежность кредитуемого и повышает вероятность выплаты долга.

Данный документ формируется в специальном бюро кредитов. Это позволяет проверить надежность кредитуемого и повышает вероятность выплаты долга.

Чистая кредитная история – отсутствие задержек и невыплат по предыдущим или действующим займам.

Некоторые люди не уделяют много внимания своей выписке по кредиту – это можно считать ошибкой, потому что банки очень часто выносят вердикт именно по этому документу.

В каких случаях может быть выдан кредит:

- Клиент официально подтвердил свою возможность выплачивать долг (справка с места работы);

- Долгий срок работы на одном месте;

- Клиент находится в работоспособном возрасте;

- Наличие хорошего залога (квартира или машина);

- Стабильное социальное положение – гражданство РФ, наличие работы.

Бюро кредитных историй

Есть несколько стадий невыплаты долга, на которые смотрят работники бюро кредитных историй.

Есть несколько стадий невыплаты долга, на которые смотрят работники бюро кредитных историй.

Эту же информацию выдают банку по запросу:

- Грубое нарушение – если вы полностью не выплатили долг или же частично не вернули;

- Среднее нарушение – если вы каждый месяц сознательно задерживали выплату;

- Нормальное нарушение – если вы опоздали с выплатой максимум на пять дней.

Еще есть вариант, что просрочка произошла по вине технического оборудования, когда деньги приходят через значительный срок – иногда маленький долг превращается в огромную сумму, так как банк не всегда оповещает клиента о том, что деньги не пришли.

Помимо этого, БКИ смотрит на историю взаимоотношений с банком – были ли конфликты со служащими или людьми из службы безопасности. В случае, если ваше дело рассматривали в суде – вероятность на положительный ответ банка значительно снижается.

Чаще всего глаза на плохую кредитную историю закрывают банки, которые только появились в стране, и которым необходим приток клиентов.

«Простые» кредиты

Существуют займы, которые банк может выдать даже с плохой кредитной историей – это такие кредиты, от невыплат которых банк не понесет большой материальный ущерб, а именно:

- Кредит под залог – недвижимость, автомобиль, акции – в таком случае банку достается ваше имущество, что снижает суммарную потерю средств;

- Кредит на товар – банк выдает деньги на покупку техники – в качестве залога остается покупка.

Однако, в случае с получением ипотеки на жилье, банк откажет в получении займа из-за слишком большой суммы. Если вы не выплатите долг – банк понесет значительные убытки.

Какие банки не проверяют кредитную историю?

Не существует банков, которые вообще не смотрят на историю ваших кредитов, скорее они просто «закрывают глаза» на мелкие недочеты.

Не существует банков, которые вообще не смотрят на историю ваших кредитов, скорее они просто «закрывают глаза» на мелкие недочеты.

Чаще всего так делают новые организации.

А если банк согласился дать вам кредит, то вероятнее всего под большие проценты и на довольно короткий срок – для минимизации риска.

Плюсы этого банка:

Плюсы этого банка:

- Отсутствие комиссии за оформление договора;

- Максимальная сумма ссуды – 1 млн. рублей;

- Большой срок выдачи кредита (по сравнению с другими организациями) – 5 лет;

- Есть возможность погасить кредит досрочно и без переплат.

Список наиболее лояльных банков, проценты и сумма кредита:

| Банк | Проценты | Срок | Сумма | |

|---|---|---|---|---|

| Минимум | Максимум | |||

| Ренессанс Кредит | 0.199 | От 6 до 45 месяцев | 30 000 рублей | 500 000 рублей |

| Совкомбанк | - | - | Любая сумма | 750 000 рублей |

| Тинькофф | 0.239 | От 3 до 24 месяцев | Любая сумма | 700 000 рублей |

| Ситибанк | От 28% | До 60 месяцев | Любая сумма | 1 млн. рублей |

| Метробанк | От 16 % до 30 % | От 3 до 24 месяцев | Любая сумма | 300000 |

| МТС Банк | От 34,9 % до 60 % | От 3 до 6 месяцев | Любая сумма | 250000 |

А вот в ВТБ-24 или Сбербанке – при плохой кредитной истории вы вероятнее всего получите отказ (если срок задержки более полугода).

Варианты получения кредита в банке без проверки

Есть несколько вариантов получения займа без проверки кредитной истории:

- Если вы клиент, к которому банк проявляет интерес – например, присылает на почту предложение об оформлении ссуды – чаще всего это происходит с постоянными пользователями, у которых есть заработный или обычный счет в организации;

- Кредитные программы – такие займы выгодны скорее банку, чем клиенту – кредит дается под большие проценты и только наличными;

- Скоростные кредиты – рассчитаны на покупку товара в магазине, такие займы в основном выгодны для кредитуемого.

- Кредит у частного лица – можно взять деньги у частного кредитора, чаще всего на короткий срок и под залог какого-либо имущества. Но нужно быть аккуратным, чтобы не встретить мошенника, ибо очень сложно проверить правдивость личности инвестора;

- Микрозаймы – ссуды от маленьких финансовых организаций, выдают кредит мгновенно и не проверяют историю кредитования, однако выдают маленькие суммы и на короткие сроки.

Банки делят людей, у которых плохая кредитная история на три категории:

| Категория | Описание |

|---|---|

| Первая категория | Люди, которые забывают выплачивать кредит, однако после звонка из центра поддержки сразу идут погашать долг. Вероятнее всего, таким заемщикам банк выдаст кредит, но значительно снизит максимальную сумму. |

| Вторая категория | Люди, у которых возникли сложности с выплатой кредита за счет потери платежеспособности – в таком случае долг гасится с помощью залога. |

| Третья категория | Люди, сознательно отказывающиеся платить по кредиту, у которых может быть не один такой займ. |

Плюсы и минусы микрозаймов

Часто оформляются онлайн через сайт микрофинансовой организации.

Часто оформляются онлайн через сайт микрофинансовой организации.

Плюсы:

- Быстрый срок предоставления денег – от 15 минут;

- Нет необходимости выходить из дома и стоять в очереди в банк.

У такого варианта есть очень много отрицательных моментов:

- Короткий срок, на который вы получаете деньги – обычно не более месяца;

- Маленькая сумма займа – до 15 тыс. рублей;

- Кажущаяся низкой процентная ставка, но нужно понимать, что она составляет 1-2 % в день, в итоге за месяц набегает приличная сумма переплаты.

Стоит выбрать этот вариант, если деньги нужны максимально срочно.

Будет полезно просмотреть:

Советы для повышения вероятности получения кредита

Есть несколько вариантов, с помощью которых вы можете взять ссуду:

- Отправлять заявку сразу в несколько банков;

- Если получили отказ – не стоит сдаваться – отправьте заявку еще раз или напишите в другой банк;

- Погасить все предыдущие долги в банках – это покажет серьезность ваших намерений;

- Погасить все коммунальные выплаты, алименты и выплатить налоги;

- Если банк предложит выдать вам деньги под залог вашей квартиры – стоит согласиться, другой возможности может и не представиться.

Что делать, если банк отказался выдавать кредит?

Есть два возможных варианта выхода из такой ситуации:

Можно ли отказаться от такой проверки?

В соответствии с законом «О персональных данных» — у вас есть возможность отказаться от проверки, но это может вызвать дополнительные вопросы у служащего банка о причине, по которой вы скрываете свои данные.

В соответствии с законом «О персональных данных» — у вас есть возможность отказаться от проверки, но это может вызвать дополнительные вопросы у служащего банка о причине, по которой вы скрываете свои данные.

Заключение

Даже при плохой кредитной истории у вас есть шанс получить кредит в банке. Это будет связано с трудностью процесса поиска банка, который согласится дать вам займ.

Сегодня на территории России много малоизвестных банковских организаций, которые с радостью оформят вам кредит.

Помимо этого есть банки, которые пытаются вернуть былой успех – и также минимизируют необходимые требования к физическому лицу.

Кредитное досье – это документ, который описывает историю по ранее выданным кредитам потенциального заемщика на момент проверки. Кредитное досье содержит сведения о рейтинге, наличии закрытых или действующих займов, детали по запросам отчета со стороны иных организаций и кредиторов. Если заемщик интересуется, какие банки не проверяют кредитную историю, значит, досье содержит отрицательные данные.

Испортить кредитный отчет может просрочка платежа, невыплата займа и иные факторы. Многие финансовые организации рискуют, предоставляя займы клиентам, имеющим испорченное досье. Но это не значит, что кредитную историю не будут проверять.

Почему банки проверяют кредитную историю?

Формирование досье происходит посредством данных, полученных от банковских организаций, переданных в специальное кредитное бюро. Полученный отчет помогает составлять характеристику потенциального заемщика, проверять его надежность и производить своевременный анализ рисков при выдаче кредита определенному лицу.

Рост уровня просроченных платежей по банковским продуктам пришелся на 2008 год, когда экономика страны испытывала серьезные колебания. Кризис поставил заемщиков в затруднительное положение, и многочисленные клиенты банков попросту не смогли погашать свои долговые обязательства. При этом пострадали не только заемщики, но и кредиторы, которые потерпели значительный ущерб.

После понесенных колоссальных убытков коммерческие организации проявили активность в сотрудничестве с кредитным бюро, начали делать запросы и проверять данные о потенциальных клиентах. На сегодняшний день главной причиной отказа в выдаче кредита принято считать плохую кредитную историю.

Когда историю не проверяют?

Банки, которые не проверяют кредитную историю, подвергаются финансовому риску. Поэтому финансовые организации сотрудничают с бюро кредитных историй. Однако не все кредиторы придают должную важность отчетам по клиенту. Потенциальные заемщики могут получить одобрение по кредиту, имея испорченное досье, но рассчитывать должны лишь на минимальную сумму и срок кредитования, а также высокую годовую процентную ставку.

Для получения досье на определенного гражданина кредиторы обязаны получить соглашение от него на это действие. Только после этого клиента можно проверять и отправлять запрос в БКИ. Некоторые финансовые учреждения умышленно опускают этот момент и принимают решение о выдаче займа без предварительной проверки и запроса соответствующего отчета. Однако это скорее исключение, чем правило, и рассчитывать на снисхождение довольно глупо.

Какие банки в Российской Федерации не проверяют кредитную историю?

Задаваясь вопросом, какие банки не проверяют кредитную историю, следует обратить внимание на финансовые организации, выдающие заемные средства с наличием испорченного досье у потенциального клиента. Заемщик с плохим досье сможет получить заемные средства в небольшой коммерческой организации или в банке, который недавно начал свою коммерческую деятельность на финансовом рынке. Такие кредиторы стараются как можно быстрее обрасти огромной клиентской базой, независимо от видимых рисков, поэтому могут не проверять информацию обобратившихся гражданах.

Некоторые крупные и довольно развитые банки не берут во внимание полную историю, а производят проверку и анализ отчета лишь за последний год (например, «Россельхозбанк»). В этом случае заемщик, имеющий просрочки по платежам в период до отчетного года, имеет шанс получить одобрение по кредиту.

В таблице приведены банки, которые наиболее часто одобряют кредиты лицам с плохой кредитной историей.

|

Потребительский кредит |

Сумма, срок, процент |

|

Home Credit Bank |

|

|

«ПроБизнесБанк» |

|

|

|

|

«Бинбанк» |

|

|

«Русский Стандарт» |

|

|

«Тинькофф» |

|

|

«БалтИнвестБанк» |

|

Список кредиторов, приведенный в таблице, не полный, регулярно происходит обновление банков, готовых рисковать, не проверять КИ или закрывать глаза на испорченное досье. На одобрение со стороны банков могут рассчитывать клиенты, не имеющие грубых нарушений (несоблюдение условий соглашения, просрочка платежей по долговым обязательствам, наличие судебного производства с последующим взысканием невыплаченной суммы).

Помимо банков выдачей кредита людям с испорченным досье занимаются микрофинансовые организации. Условия предоставления в МФО соответствующие: минимальный срок, ежедневная процентная ставка, минимальная сумма. В некоторых случаях обращение в микрофинансовую организацию считается единственным выходом.

Потенциальный заемщик, желающий получить кредит и имеющий испорченное досье, может воспользоваться следующими советами:

- полностью погасить предыдущие кредиты/займы, задолженности по жилищно-коммунальным услугам, налоговым сборам;

- доказать добросовестность и платежеспособность с помощью вновь взятого и полностью выплаченного кредита;

- представить документ, подтверждающий наличие постоянной регистрации на территории Российской Федерации;

- отправить анкеты-заявки в несколько финансовых организаций;

- отправить повторную заявку в банк, который когда-то отказывал в предоставлении заемных средств;

- иметь достойный внешний вид (одежда, ухоженность и др.);

- посетить банк в адекватном состоянии, без признаков наркотического или алкогольного опьянения;

- предоставить залог или поручительство.

Важно! Каждый гражданин, который желает в будущем беспрепятственно получить кредит, должен систематически проверять свою кредитную историю. Можно воспользоваться сайтами, предоставляющими такую услугу на бесплатной основе.

Если использовать вариант с залогом, предусматриваются дополнительные расходы: оценка недвижимого/движимого имущества, страхование и др.

Потенциальный заемщик, имеющий испорченное досье по кредитам, должен понимать, если банк одобрит выдачу заемных средств, то только выдвинув при этом наиболее жесткие условия (процент, сумма, срок).

Отличным вариантом для получения одобрения по кредиту будет выбор банка, в котором потенциальный заемщик является зарплатным клиентом. Проверять заемщика будут, но сам процесс сводится к минимуму.

Что делать, если банки отказывают во взятии кредита?

Существуют несколько вариантов действий заемщика, при получении отказа банка на предоставление кредита:

- Обратиться к посредникам. Посредниками выступают брокеры, которые анализируют желания и возможности клиента, а также находят подходящие варианты кредитования. Итогом анализа будет предоставление списка финансовых организаций, в которых появляется возможность получить одобрение. В предоставленный перечень попадают как банки, так и частные лица-кредиторы, которые не уделяют проверке должного внимания.

- Оформить карту. Оформление кредитки считается простым процессом по сравнению с оформлением потребительского кредита, проверять историю будут лишь поверхностно.

- Оформить заем в микрофинансовой организации. Микрофинансовые организации обычно располагаются на территории различных торговых центров. Обработка запроса происходит моментально и занимает 5–30 минут. За этот период полностью проверить клиента и получить кредитный отчет практически нереально. Главную роль для одобрения займа играет платежеспособность человека, которая не подлежит подтверждению документами. Проверка платежеспособности производится при свершении звонков менеджером МФО работодателю, коллегам и уточнении с ними финансовых вопросов, касающихся обратившегося гражданина.

- Предоставить залог. Получить одобрение кредитора позволяет предоставление залога, независимо от наличия испорченной истории. Залог помогает снизить риски при возникшей финансовой трудности у клиента посредством реализации залогового имущества.

Заверение кредитора в платежеспособности происходит с помощью документов, подтверждающих наличие личного имущества (квартира, машина, иная собственность). Следует представить в финансовую организацию действующую справку, подтверждающую уровень дохода и наличие постоянного места работы.

В случае, когда досье испорчено по ошибке менеджера финансовой организации или системного сбоя, что бывает довольно часто, есть возможность доказать свою невиновность. Для этого стоит обратиться в банк, который подал неправдивую информацию в бюро кредитных историй, и представить квитанции о своевременном погашении долговых обязательств.

Нередко просрочка платежей происходит из-за факторов, которые не зависят напрямую от заемщика. Восстановить репутацию можно, предъявив больничный лист, документ, подтверждающий задержку транспорта или неисправность системы для оплаты.

Не особо распространенным, но действенным способом считается удаление истории посредством подачи соответствующей заявки в Центральный Банк РФ. В этом случае стоит понимать, что клиентам, не имеющим никакого досье по кредитам, предоставление займов производится в редких случаях.

Важно! В погоне за денежным обогащением следует не забывать о финансовой безопасности. Никогда и ни при каких обстоятельствах не нужно вносить предоплату (первоначальный взнос), если на эту сумму не оформлен соответствующий договор.

Содержание

Проблемы с выплатой прежних займов – вот одна из распространенных причин отказа при получении новых кредитов. Но что делать, если срочно нужны деньги, человек полон решимости дисциплинированно вносить платежи, но не хочет обращаться к услугам микрофинансовых организаций – какой банк даст кредит такому клиенту? Имеет смысл обратить внимание на банки, не проверяющие кредитную историю (КИ) – они лояльны к заемщикам с плохой репутацией и согласны давать им займы на приемлемых условиях.

Что такое кредитная история

Очень удачной аналогией будет сравнение КИ со своеобразным досье, где собирается информация о заемщике. Это досье формируется специально созданным для этой цели Бюро и содержит следующие разделы:

- Титульная часть – основные сведения о гражданине, данные его паспорта, и других документов (ИНН, СНИЛС).

- Основная часть – содержит информацию о получении прежних кредитов и обстоятельствах их погашения. Сюда же относятся судебные решения о взыскании других долгов, например, за услуги ЖКХ.

- Закрытая часть – источники формирования данного досье и организации, пользовавшиеся информацией из него для проверки.

- Информационная часть – формируется при оформлении заемщиком нового кредита и содержит сведения о погрешностях и просрочках при погашении. Вся эта информация хранится на протяжении 15 лет.

Почему банки проверяют кредитную историю

Интенсивное распространение кредитных услуг влечет за собой не только доходы для банковского сектора, но и вполне реальную возможность несвоевременных платежей или уклонения заемщика от выплаты долга. Причем, если форс-мажорные ситуации (получение травмы, резкое уменьшение зарплаты) предвидеть невозможно, то поведение клиента при погашении прежних кредитов многое скажет специалистам банка о его финансовой дисциплине.

Хорошую КИ можно уподобить надежному капиталу, поэтому имея «послужной список» из нескольких погашенных в срок кредитов, вы будете желанным клиентом во многих банках. Аналогично, плохая КИ – как камень на шее, при этом абсолютно не имеет значения, насколько объективными были причины просрочки. Плохая КИ – не приговор, тем более, что:

- Считается, что ее можно улучшить, своевременно расплачиваясь за взятые займы (например, в микрофинансовых организациях).

- В некоторых ситуациях она не будет серьезной помехой в выдаче кредита, и эти случаи имеет смысл разобрать подробнее.

Когда историю не проверяют

Хотя все финансовые организации заинтересованы в возврате инвестированных средств, существуют банки, не проверяющие кредитную историю клиентов при выдаче займов. Это может звучать парадоксально, но имеет вполне объяснимые причины:

- Лояльное отношение к заемщикам очень свойственно молодым банкам (например, Pochtabank), которые стремятся в короткий период наработать клиентскую базу. У крупных и хорошо закрепившихся на рынке игроков всероссийского масштаба (Сбербанк, ВТБ24 и др.), требования будут гораздо строже.

- Очень часто, говоря про банки, не проверяющие клиентскую кредитную историю, имеют в виду, что прежние просчеты при погашении кредитов не будут иметь решающего значения и не станут причиной отказа. Но это не означает, что кредиторы вообще не заглядывали в КИ клиентов, и скорее всего, такое заявление – просто маркетинговая уловка.

- Поверхностное знакомство с КИ и закрывание глаз на прежние просчеты с выплатами могут быть связаны не столько с лояльностью банка, сколько со стремлением выдать деньги на новых, более серьезных условиях. Это может быть залог имущества или более высокие проценты (до 30% и выше), но все равно эти условия будут приемлемее, чем если вы получите микрофинансовый экспресс-заем.

Какие банки не проверяют кредитную историю

Говоря про банки, не проверяющие клиентскую кредитную историю, не следует забывать, что таким заемщикам не будут предлагать услуги на тех же условиях, что и остальным обратившимся. Иначе говоря – банк «не проверяет» КИ заемщика, но из-за этого к нему предъявляются повышенные требования, по умолчанию считая, что его репутация подмочена. От такого клиента требуется подтвердить свою добросовестность при помощи одного или нескольких вариантов из списка:

- У него должно быть официальное место работы, достаточный доход и длительный стаж.

- Он должен подходить по возрастной категории (банки очень неохотно соглашаются давать кредиты пенсионерам).

- Существенным преимуществом является наличие залога.

Бинбанк

Минимальный размер займа в этом банке – 50 тысяч рублей, но имея хорошее обеспечение, можно рассчитывать на сумму до 3 миллионов. Программа для новых клиентов имеет сроки погашения кредита от 6 до 60 месяцев и ставку 22-42% в год. Отдельные условия – для зарплатных клиентов и работников бюджетной сферы, проценты для которых будут гораздо ниже.

Банк Хоум Кредит

Составляя список, в каких банках не проверяют кредитную историю, забыть про этот банк никак нельзя. Онлайн-заявка на кредит рассматривается в течении двух часов и при одобрении банк будет выдавать деньги на срок до пяти лет при годовой ставке до 36,9%. Это кредитование без залога, поручителей и комиссии, предусматривающее досрочный порядок погашения.

Русский Стандарт

Этот банк относится к числу чрезвычайно популярных среди проблемных заемщиков и заслуживает одного из первых мест в импровизированном рейтинге. Получить заем тут гораздо проще, чем во многих других финансовых организациях – кредиты потребительские и наличными выдаются на срок до 5 лет, с процентной ставкой от 24,9% (в некоторых случаях потребуется обеспечение). Без поручителей и залога клиент может претендовать на сумму до 500 000 тысяч рублей, из документов требуется минимум – паспорт и еще одно удостоверение личности.

Ренессанс Кредит

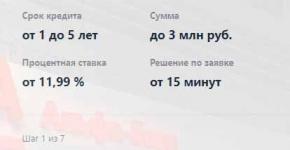

Если вы все еще ищете ответ на вопрос, какой банк не проверяет кредитную историю, то загляните в Ренессанс Кредит. Тут можно оформить кредит от 30 000 до 500 000 рублей на срок до 5 лет при процентной ставке 19,9% – с плохой КИ эти условия выглядят очень привлекательно для проблемного заемщика. Оформление услуги кредитования может быть всего по двум документам.

Совкомбанк

Для обратившихся в этот банк (от также известен как GE Money Bank), очень удобным окажется дистанционный способ взаимодействия с помощью онлайн-сервиса. Поступившие заявки рассматриваются в течение 5 минут, максимальная сумма – 750 тысяч рублей на срок до 10 лет. Из документов, кроме паспорта и трудовой книжки, тут обязательно потребуется справка о доходах.

Лояльные банки к плохим кредитным историям

Уточняя, какие банки не смотрят кредитную историю, не нужно забывать про организации, отличающиеся особо благожелательным отношением к клиентам. В этом случае банковские риски страхуются высоким процентом, но даже в таком виде клиенту будет выгоднее, чем при получении микрофинансового займа. В некоторых случаях (например, при обращение в «Тинькофф кредитные системы») происходит обязательное оформление платежной карты. В таблице приводятся предложений для жителей Москвы, где будут давать кредит даже при плохой КИ:

| Название | Сумма кредита, рублей | Сроки погашения, лет |

|

| Тинькофф кредитные системы |

Наш сервис готов проанализировать текущие предложения и подобрать банк с наименьшим процентом.

Подобрать

Подождите, мы подбираем лучшее предложение: 17.0 % кредита.

Мы подобрали несколько выгодных предложений от банков с 12,0%

годовых по кредиту.

Форма для заполнения находится ниже.

Кредит онлайн

С помощью нашей организации вы найдете новые банки в Москве, не проверяющие кредитную историю. Это говорит о том, что можно получить быстрые финансы, даже если у вас случился неприятная ситуация с кредитной линией. При этом вам будут подобраны самые выгодные условия, исходя из ваших основных финансовых возможностей.

Минимальные данные для получения денег

- Документ с фотографией для проверки личности

- Совершеннолетний возраст

- Регистрация на территории РФ

- Данные для связи

- Онлайн анкета, заполненная на нашем сайте

Как видите, требования достаточно простые. Практически любой гражданин может получить для себя выгодный финансовый кредит. При этом весь процесс оформления происходит в онлайн режиме.

Процесс получения финансов

Когда заявка проходит одобрения, с вами выходит на связь сотрудник банка. Вам предлагаются определенные условия по кредиту. И если вы с ними согласны, то вы можете лично приехать в банк и подписать там заявление. Если же нет возможности посетить офис, то наличные можно доставить через курьера. Компании, не проверяющие кредитную историю, предлагают самые удобные и современные условия.

В случае с безналичным переводом вам даже не придется никуда выходить. Деньги могут быть переведены на карточку или счет в банке. Тут главное осознавать, что в таком случае вам нужно иметь сканы ваших документов, например, паспорта. Вам их придется загрузить на сайт компании, чтобы банк мог проверить вашу личность.

Как только данный пункт будет сделать, деньги поступят на ваш счет. Новые банки в Москве, не проверяющие кредитную историю – это именно то, что нужно современному человеку, попавшему в трудное финансовое положение.

Процесс возврата финансов

Когда вы берете любую сумму в долг, то сразу идет предоставляется документ возврата минимального платежа. В договоре указывается сроки и размер. Поэтому стоит внимательно читать все условия договора. Именно процесс возврата должен волновать вас больше всего.

Как правило, вам нужно ежемесячно вносить минимальную сумму. Вы можете погашать кредит и большими частями, если это позволяет делать ваш бюджет. Если вы будете следовать условиям договора, то вы всегда будете в хороших отношениях с банком. Это вам может пригодиться в будущем.

Почему стоит подать заявку через наш сервис

- Большая база проверенных финансовых компаний

- Отсутствие непонятных комиссий, которые появляются в самый ненужный момент

- Быстрая проверка заявок

- Удобная онлайн заявка

- Без ненужных платежей

- Сервис работает круглые сутки

- Находим лучшие условия в любом городе РФ

- Индивидуальное обращение к каждому заемщику

Когда возникла финансовая проблема, и у вас есть некоторые нюансы с кредитной линией, то вам стоит обратиться к нам. Мы сможем найти для вас такие организации, которые выдадут деньги в любых условиях.

Даже если вам кажется, что никакого выхода из сложившейся ситуации нет, то это не так. Вам достаточно один раз подать заявку на нашем сайте, и вы будете приятно удивлены, насколько все удобно и доступно. Вы получите деньги в день подачи заявки.

Не нужно бегать по банкам и блуждать в непонятных кредитных предложениях. От вас нужно лишь несколько минут, чтобы заполнить онлайн заявку. Вы узнаете все новые банки в Москве, не проверяющие кредитную историю. И сможете сделать правильный выбор.

Для работы анкеты необходимо включить JavaScript в настройках браузера